Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Коллеги, добрый день!

Мы продолжаем Вас информировать о самых последних законодательных изменений и интересных функций в программе 1С:8.

Работодатель обязан заверять печатью записи в трудовой книжке

Роструд в письме от 15 мая 2015г. № 1168-6-1 напомнил, что работодатель обязан заверять печатью записи в трудовой книжке (абз. 2 п. 2.2, абз. 2 п. 2.3 Инструкции по заполнению трудовых книжек, которые были приняты в свете требований ст.66 ТК РФ). Эта обязанность не была скорректирована в связи с вступлением в силу Закона №82-ФЗ, в соответствии с которым с 07.04.2015г. Общества могут не иметь печать, если это не предусмотрено Уставом.

Таким образом, спешить расставаться с печатью не стоит: например, в ст.93 НК РФ до сих пор остается требование о представлении «заверенных представляемых проверяемым лицом копий».

Обо всех нюансах документооборота, в том числе связанных с применением печати на практике, смотрите в прямом эфире или в записи на нашем онлайн-семинаре “Проблемы бухгалтерского документооборота: 1000 и 1 вопрос”, подробнее >>

Гайки постепенно закручиваются» – это будет касаться и наличных расчетов…

Все дело в том, что с 1 января 2016 г. (законопроект № 00/03–24887 на сайте regulation.gov.ru) планируется перевести все организации и ИП на новые ККМ, передающие фискальные данные в налоговый орган в он-лайн режиме. Старыми кассовыми аппаратами можно будет пользоваться в течение срока их полезного использования, но не далее, чем в течение 7ми лет с момента регистрации в инспекции. Так же необходимым будет заключение договора с оператором связи; обеспечение бесперебойной интернет-связи в любом отдаленном месте нахождения торговой точки. А налогоплательщики на ЕНВД и ПСН так же будут обязаны использовать ККМ. При этом будут увеличены и штрафы за неиспользование ККТ – от 75 до 100% от суммы покупки, но не менее 40 т.руб

Как вы понимаете к таким нововведениям необходимо подготовиться заранее, поэтому специально для вас мы проводим онлайн-семинар “Требования к наличным расчетам меняются…, подробнее >>

Частичное принятие к вычету НДС по одному счету-фактуре в течение трех лет не противоречит законодательству

Комментируя вступившие с 1 января 2015 г. в законную силу новые положения пп.1.1 ст.172 НК РФ, специалисты Минфина России пришли к выводу, что частичное принятие к вычету НДС по одному счету-фактуре в течение трех лет не противоречит законодательству (письма от 09.04.2015 г. №03-07-11/20293 и №03-07-11/20290).

Здесь же они обращают внимание на то, что данное правило действует только в отношении вычетов НДС, указанных в п.2 ст.171 НК РФ, то есть, только при приобретении товаров (работ, услуг) и при уплате налога на таможне при импорте.

Остальные вычеты – при приобретении ОС и НМА; при получении авансового счета-фактуры и т.п. должны приниматься к учету в полной сумме налога, указанной в счете-фактуре.

На нашем онлайн-семинаре, посвященному составлению декларации по НДС за 2 квартал, мы подробно будем разбирать спорные вопросы вычетов по НДС и их отражение в программе 1С, подробнее >>

Новости от “1С”

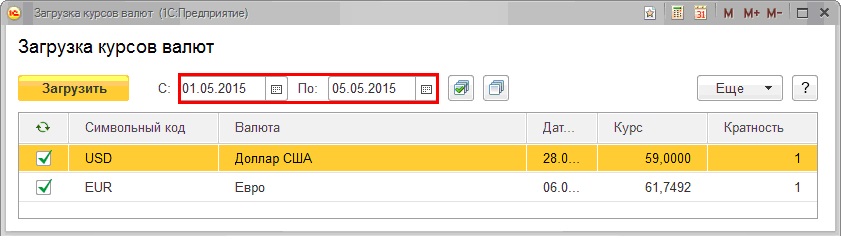

Внимание! Разработчики предупреждают, что в механизме выгрузки валют были сделаны технические изменения. В связи с этим необходимо перевыгрузить все курсы валют за период с 1 по 5 мая либо в автоматическом режиме, либо в ручном.

Ручной режим обновления курсов валют сделать несложно:

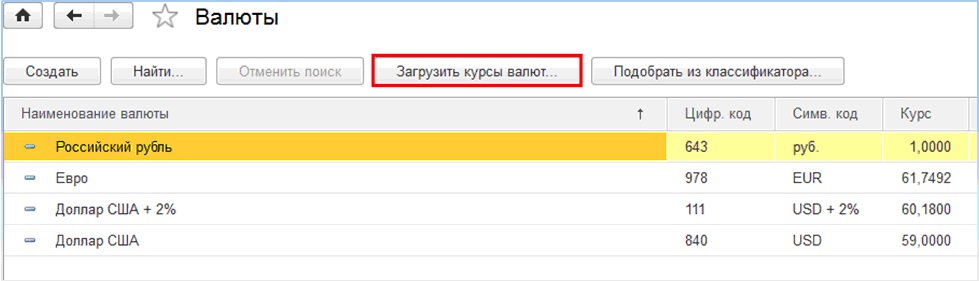

1. Для этого в справочнике «Валюты» нажимаем на кнопку «Загрузить курсы валют» (рис.1)

рис. 1.

2. В открывшемся окне указываем необходимый нам период и воспользуемся кнопкой «Загрузить» (рис.2)

рис.2

Интересные вопросы из Мастер-группы:

Вопрос №1:

Реализация товара в валюте при наличии аванса покупателя. Налоговая база для НДС и налога на прибыль?

Работаю в 1С ред.3, сделала в программе реализацию на экспорт по ставке 0%. Сумму выручки в рублях программа ставит неверно, хотя курс стоит верный, сумма в долларах тоже. Когда считаешь на калькуляторе – другая сумма получается.

Аванс был 8.10, курс 39,7417, сумма 58338,62 дол. – сумма встала верно 2318475,93. При реализации курс установлен правильно = 42,6525, а рублевая сумма рассчитывается неверно – 2321093,94 рубля, а не 2490906,00

Ответ №1:

1. Ни в БУ, ни в НУ авансы, полученные в валюте, НЕ ПЕРЕСЧИТЫВАЮТСЯ. Следовательно, 58 338,62 долл. у вас будут в рублях по курсу на дату аванса. Все верно, программа так и зачла.

2. А вот остаток недоплаченной суммы 61,38 долл. сосчитался по курсу на дату реализации 61,38*42,6525= 2 618,01 руб.

3. Сумма (рублевая) реализации составила: 2318475,93 руб (аванс) + 2618,01 руб (реализация) = 2321093,94 рубля.

ИТОГ: программа посчитала верно!

Основание: БУ – ПБУ3/2006; НУ – п.8 ст.271 НК РФ

Вопрос №2:

Спасибо, а в декларации по НДС какая сумма выручки должна быть?

Меня заставили сдать корректирующую декларацию и я поставила сумму 58400*42,6525=2490906. А по налогу на прибыль получается сумма выручки 2321093,94. Это нормально?

Ответ №2:

Вы поставили верную сумму выручки по НДС.

Для расчета НДС по экспорту база считается по курсу на дату отгрузки (п.3 ст.153 НК РФ).

А по прибыли так, как я написала. Это нормальная ситуация

Надеемся, что данный выпуск оказался интересным и полезным для Вас!

Обсудить данный выпуск и задать свой вопрос вы можете в комментариях ниже

Читайте предыдущие выпуски: Выпуски 1-14

Участвовать в онлайн-семинарах по Отчетности в 1С:8 + семинары Климовой М.А. >>

оформить заявку

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.