В этой статье подробно рассмотрим основные изменения ставки НДФЛ в 2016 году для налогоплательщиков – резидентов и налогоплательщиков – нерезидентов РФ. Проиллюстрируем на примере, в чем заключается разница в расчете НДФЛ у резидентов и нерезидентов в программе 1С ЗУП 3.0 РФ. А также ответим на вопрос – как возникает отрицательный исчисленный НДФЛ у налогоплательщиков – нерезидентов РФ.

Содержание

Размер ставки НДФЛ для резидентов РФ в 2016 году

Начнем с резидентов и приравненных к ним в правах граждан стран ЕАЭС. В программах «1С» поддерживается автоматическое исчисление налога по ставкам:

- По ставке в 13% облагаются все доходы и дивиденды.

- По ставке в 35% это материальная выгода по займам.

По доходам, облагаемым по ставке 13% кроме дивидендов, налог исчисляется нарастающим итогом с начала года, при этом применяются налоговые вычеты.

По остальным доходам, по дивидендам или материальной выгоде, подоходный налог исчисляется для каждого дохода отдельно. При этом:

- При каждом исчислении налога производится его округление до целых рублей.

- Доходом считается итоговая сумма по отдельному коду дохода. Подсчитываются итоги начислений по датам получения дохода и кодам дохода без учета видов начислений.

Ставка НДФЛ для нерезидентов в 2016

Для налогоплательщиков, не являющихся налоговыми резидентами РФ в программах «1С» поддерживается автоматическое исчисление подоходного налога по ставкам:

- Ставка 13% применяется в отношении доходов от трудовой деятельности для нерезидентов с льготным статусом. Например, высококвалифицированные иностранные специалисты, иностранцы, работающие на основании патента и др.

- Ставка 15% для нерезидентов с дивидендов.

- Ставка 30% общая ставка, для обычных нерезидентов.

Порядок исчисления подоходного налога для нерезидентов РФ:

- по всем видам доходов налогоплательщиков – нерезидентов (кроме граждан стран ЕАЭС) налог исчисляется отдельно для каждого дохода, в том числе для льготных нерезидентов, выплаты которых облагаются по ставке 13%;

- при каждом исчислении налога производится округление суммы НДФЛ до целых рублей;

- доходом считается итоговая сумма по отдельному коду дохода. Используются итоги начислений по датам получения дохода и кодам дохода без конкретных видов начислений.

Статус налогоплательщиков в течение налогового периода может быть изменен. Перерасчет налога за предыдущие месяцы налогового периода по причине изменения статуса налогоплательщика – нерезидента РФ производится исключительно, если нерезидент получил статус налогового резидента. Во всех остальных случаях изменения статуса, перерасчет налога не производится.

Пример расчета НДФЛ для резидентов и нерезидентов РФ в 1С 8.3 ЗУП 3.0

В чем разница расчета НДФЛ для резидентов и нерезидентов проиллюстрируем на примере в программе 1С 8.3 ЗУП 3.0.

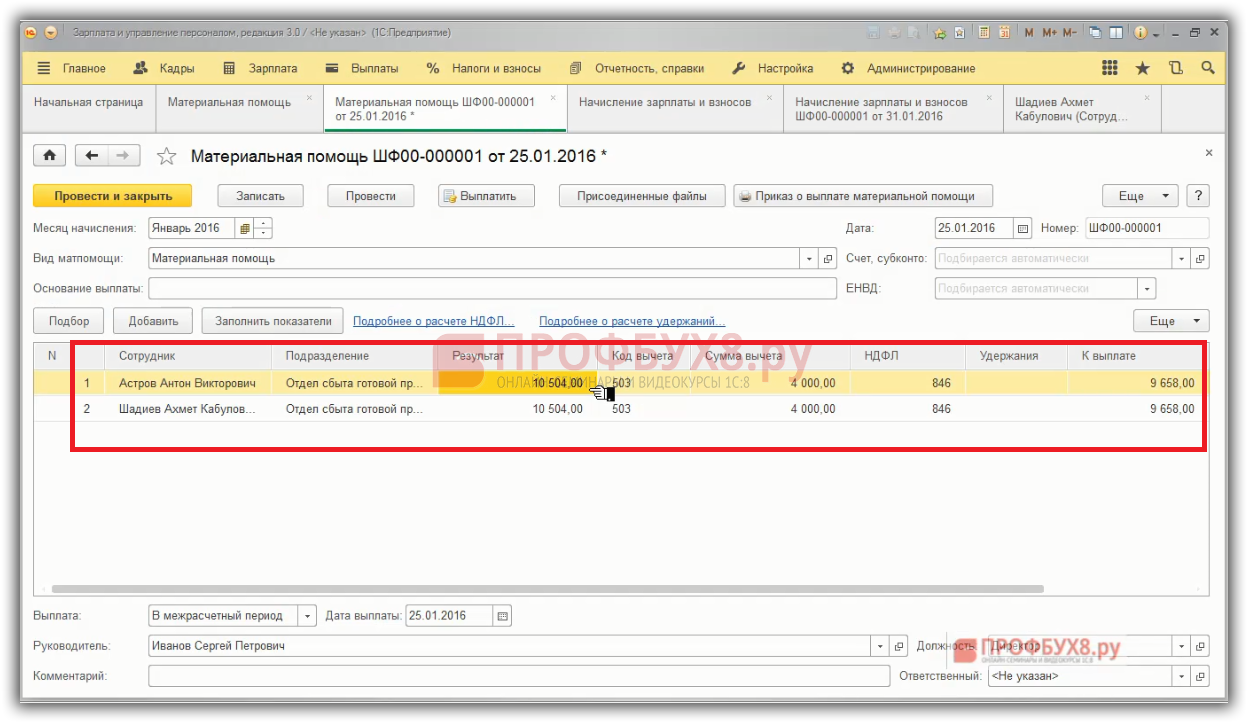

Начислим межрасчетный доход двум сотрудникам:

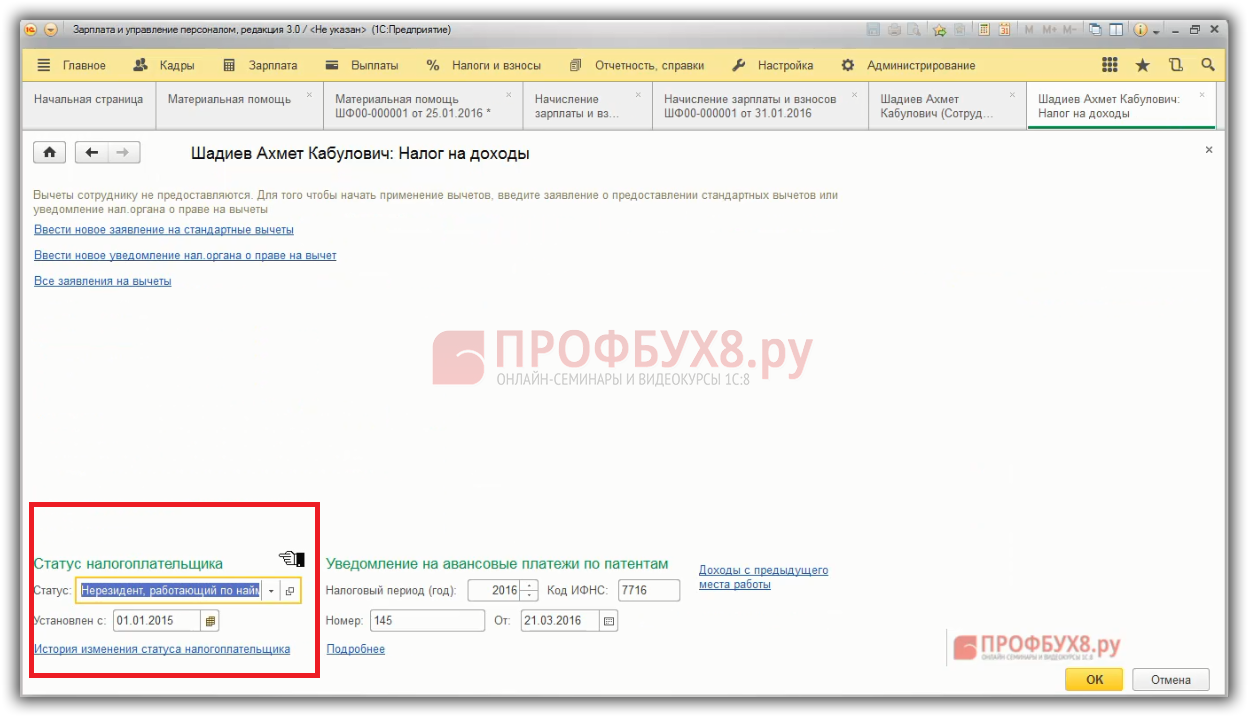

Первый сотрудник является резидентом РФ, а второй налогоплательщик является нерезидентом со льготным статусом – иностранец, работающий по найму на основании патента:

Несмотря на то, что ставка налога у них одна и та же, однако расчет в 1С ведется немного по-разному. При начислении межрасчетного дохода, причем это первый доход в налоговом периоде, налог рассчитался одинаково:

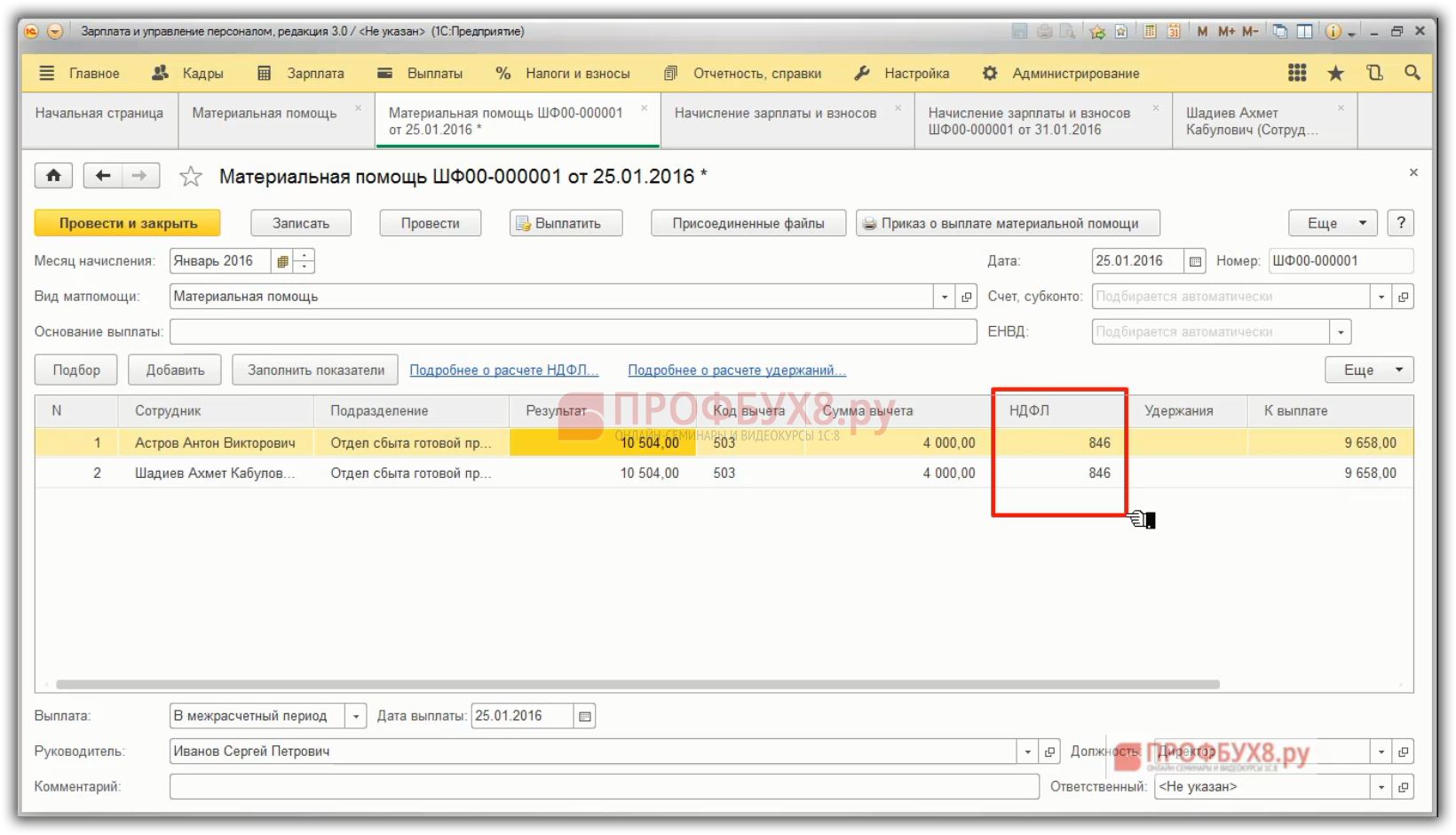

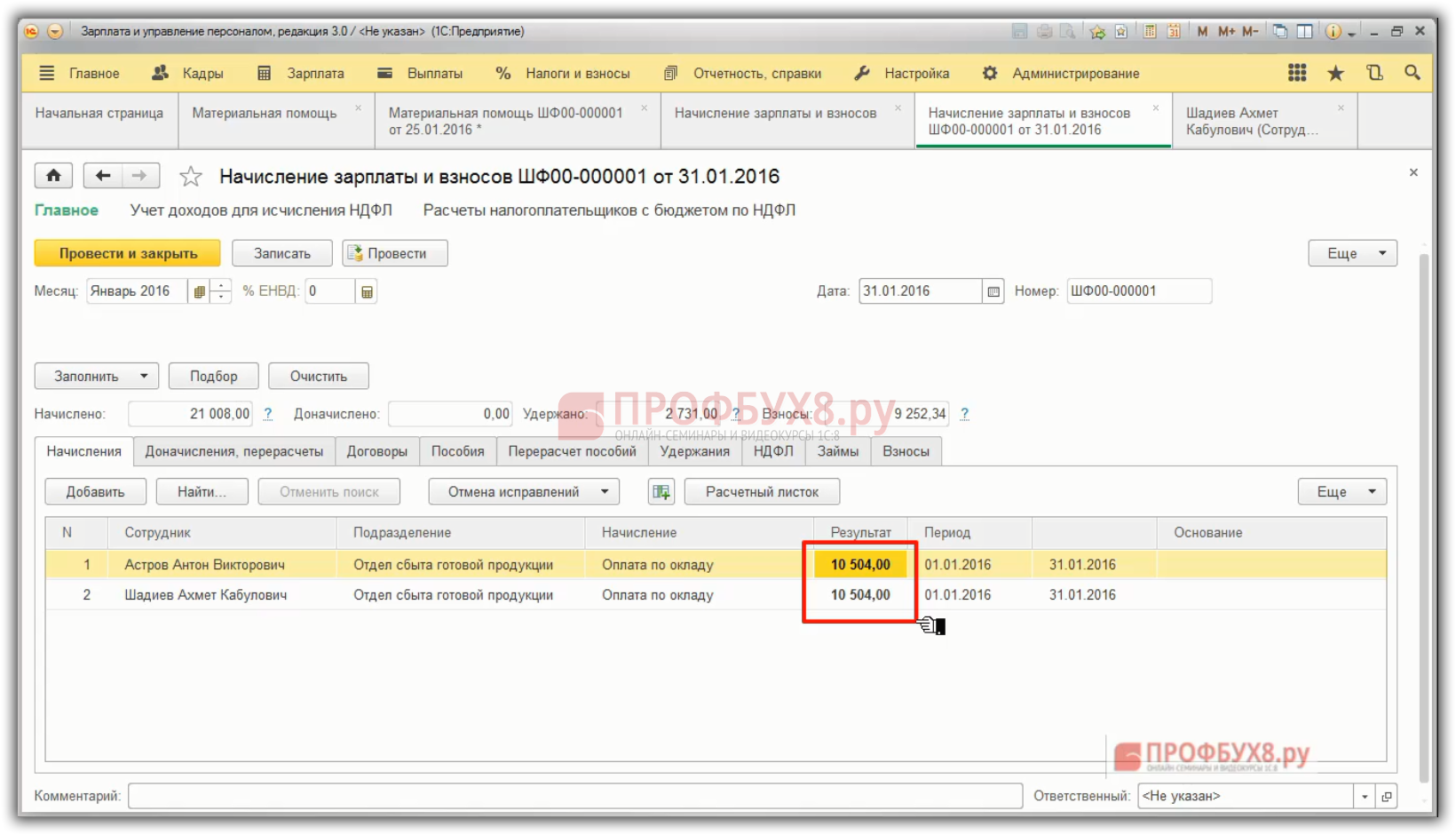

А вот разница возникнет при расчете НДФЛ с зарплаты. Для примера начислим одинаковую сумму зарплаты:

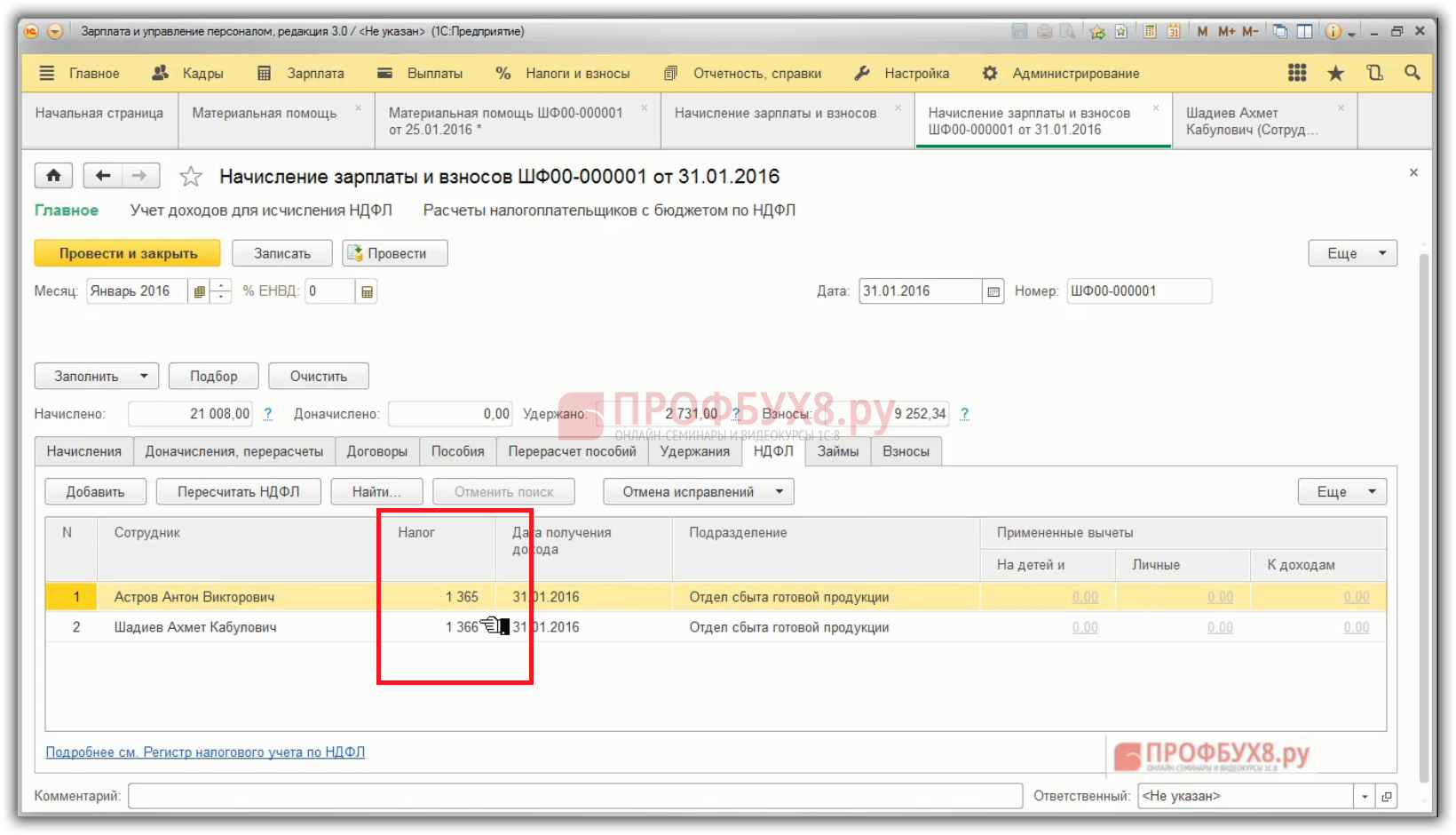

Однако НДФЛ получился разный, отличается на 1 рубль:

Как так получилось?

Для резидента РФ расчет НДФЛ ведется нарастающим итогом с начала года. Суммируется доход (10504+10504=21008), минус вычет по материальной помощи (21008-4000=17008) и полученная налоговая база умножается на ставку (17008*0.13%=2211.04). Результат округляется (до 2211) и отнимается ранее исчисленный налог по материальной помощи (2211-846=1365). Результат расчета НДФЛ по резиденту РФ составил 1 365 руб.

Для нерезидента не предполагается расчет нарастающим итогом, расчет ведется по каждому доходу. Берется его доход за месяц и умножается на ставку налога (10504*0.13%=1365.52). Результат округляется (до 1366). Таким образом, результат расчета НДФЛ по нерезиденту РФ составил 1 366 руб.

Почему возникает отрицательный исчисленный НДФЛ у нерезидентов РФ в 1С 8.3

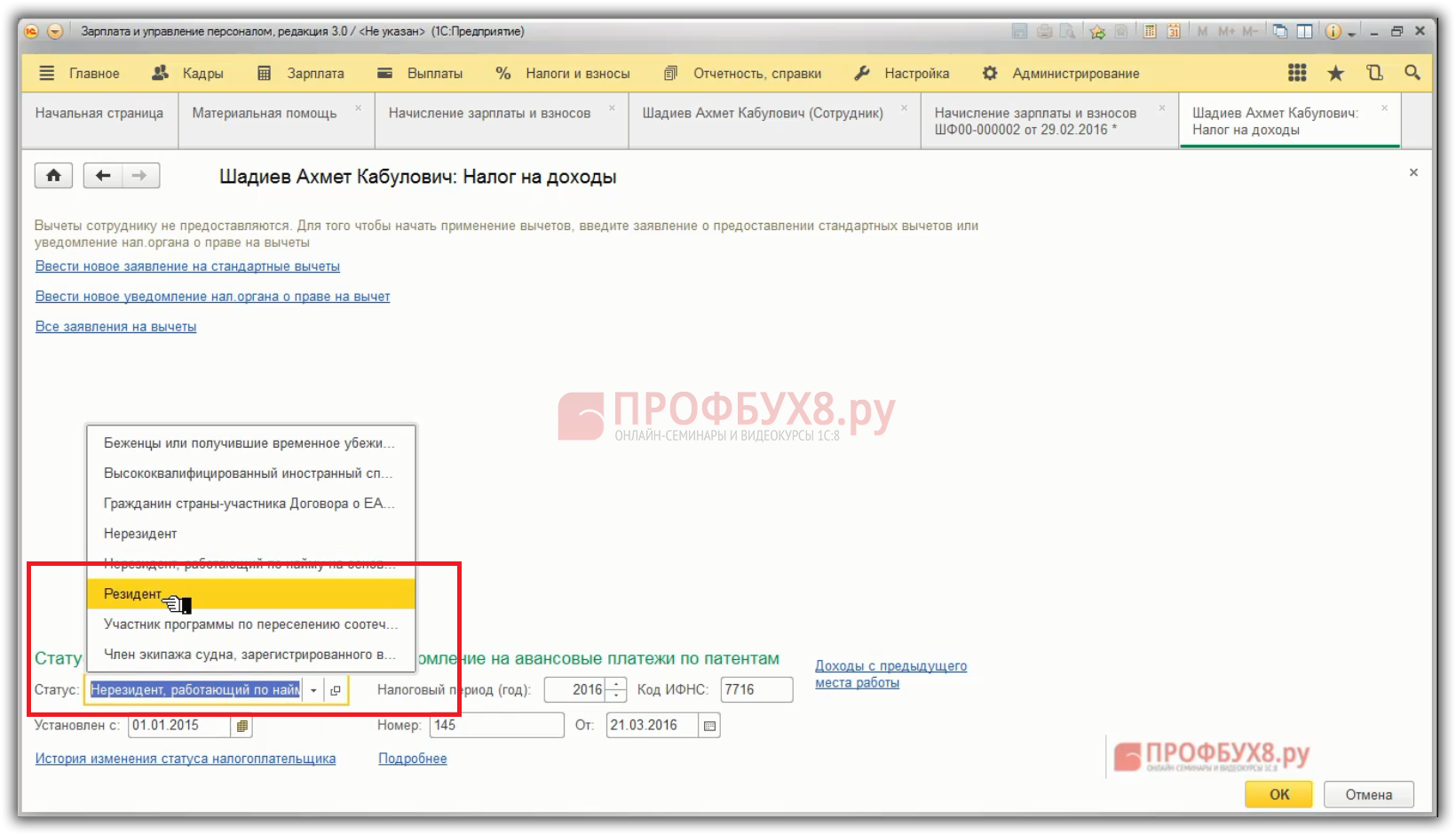

В связи с разным порядком расчета налога, очень важно отслеживать статус налогоплательщика. Если срок пребывания льготного нерезидента в РФ достигает 183 календарных дней, то статус налогоплательщика в программе 1С нужно поменять:

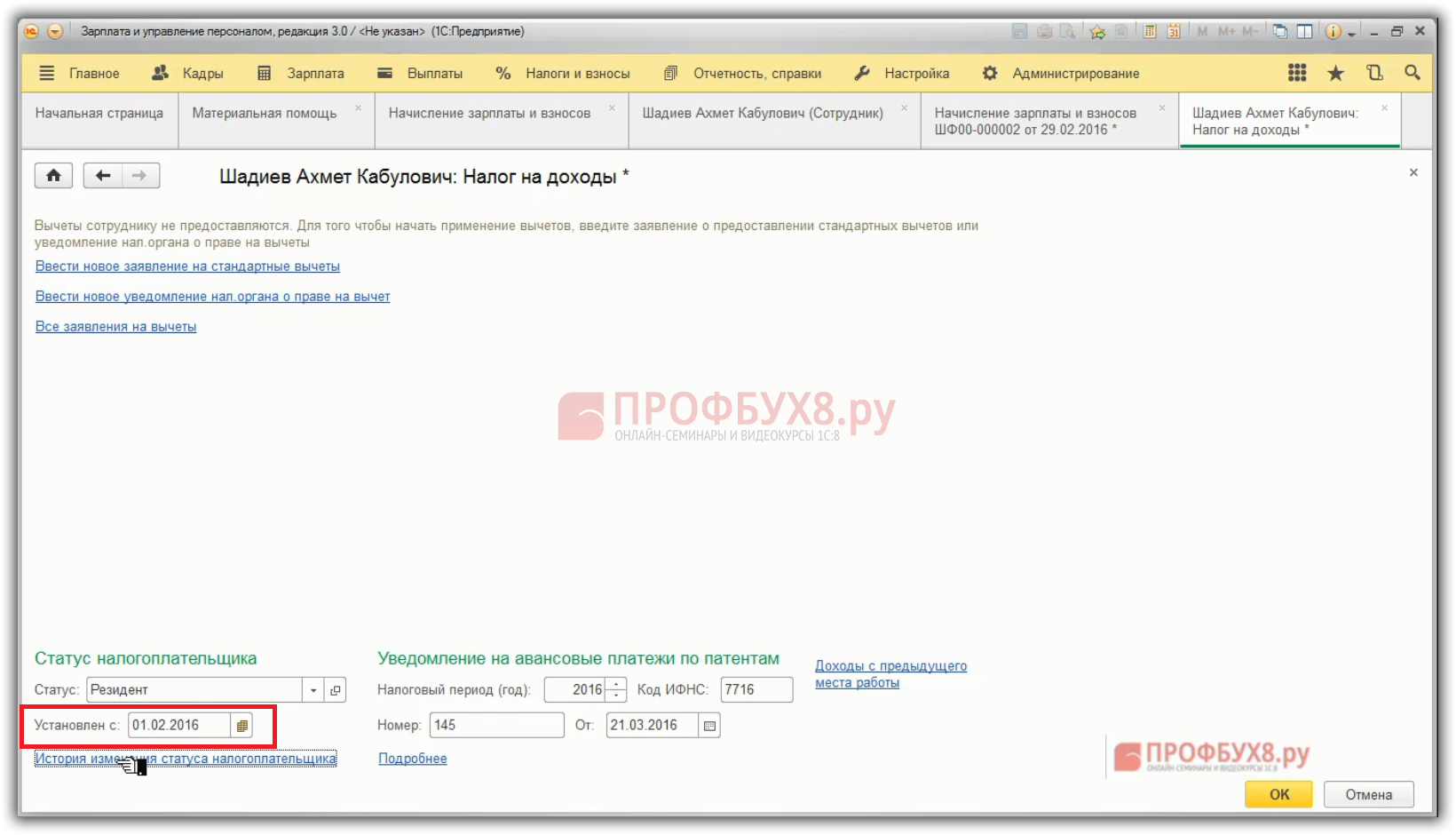

и указать, с какого числа приобретен статус резидента РФ:

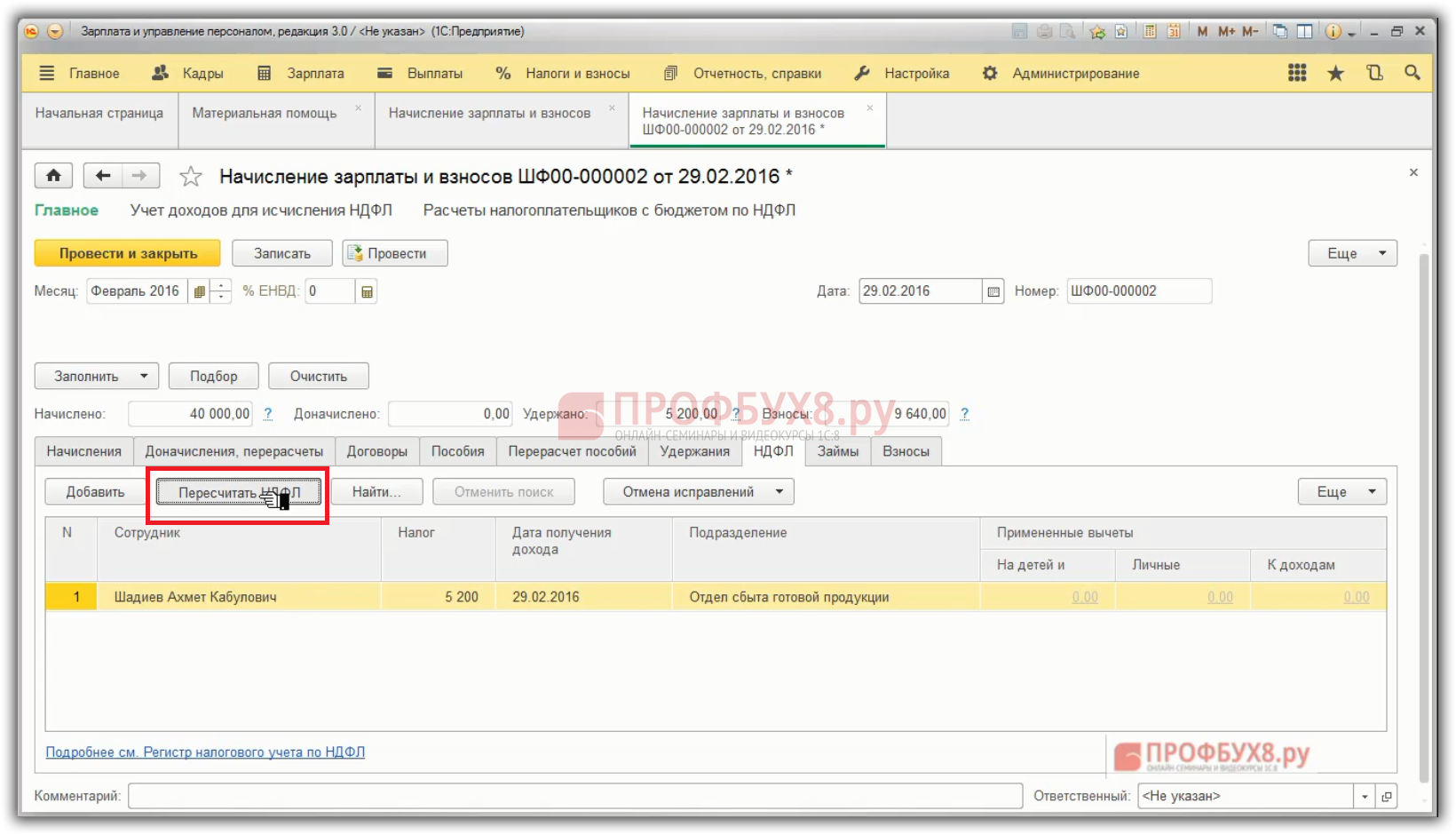

На ставку налога это не повлияет, но повлияет на порядок расчета налога. Например, если поменять сотруднику статус и пересчитать НДФЛ за февраль:

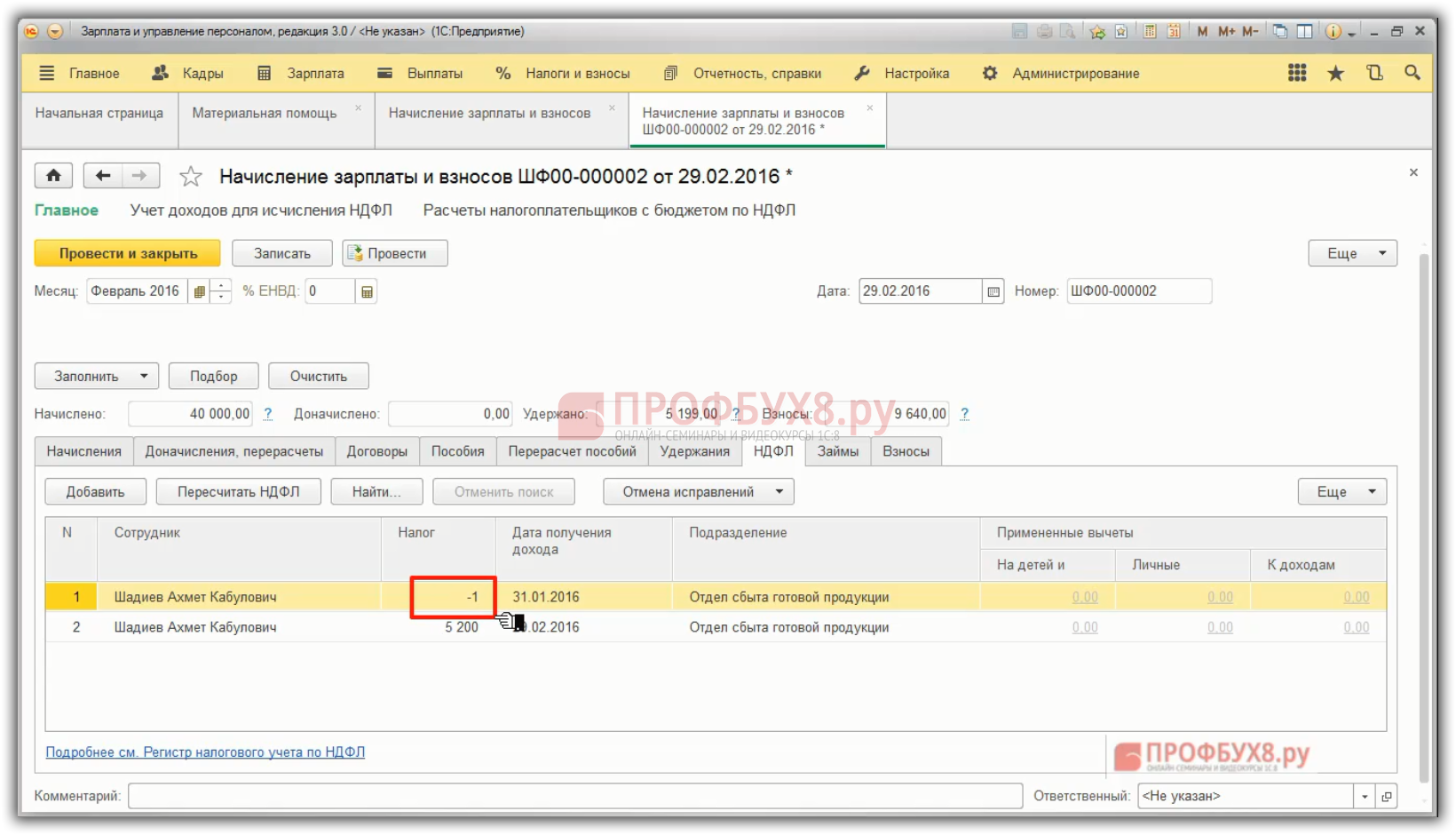

При этом произойдет пересчет налога, выявится ошибка с округлением и за январь сотруднику начисляется минус один рубль НДФЛ:

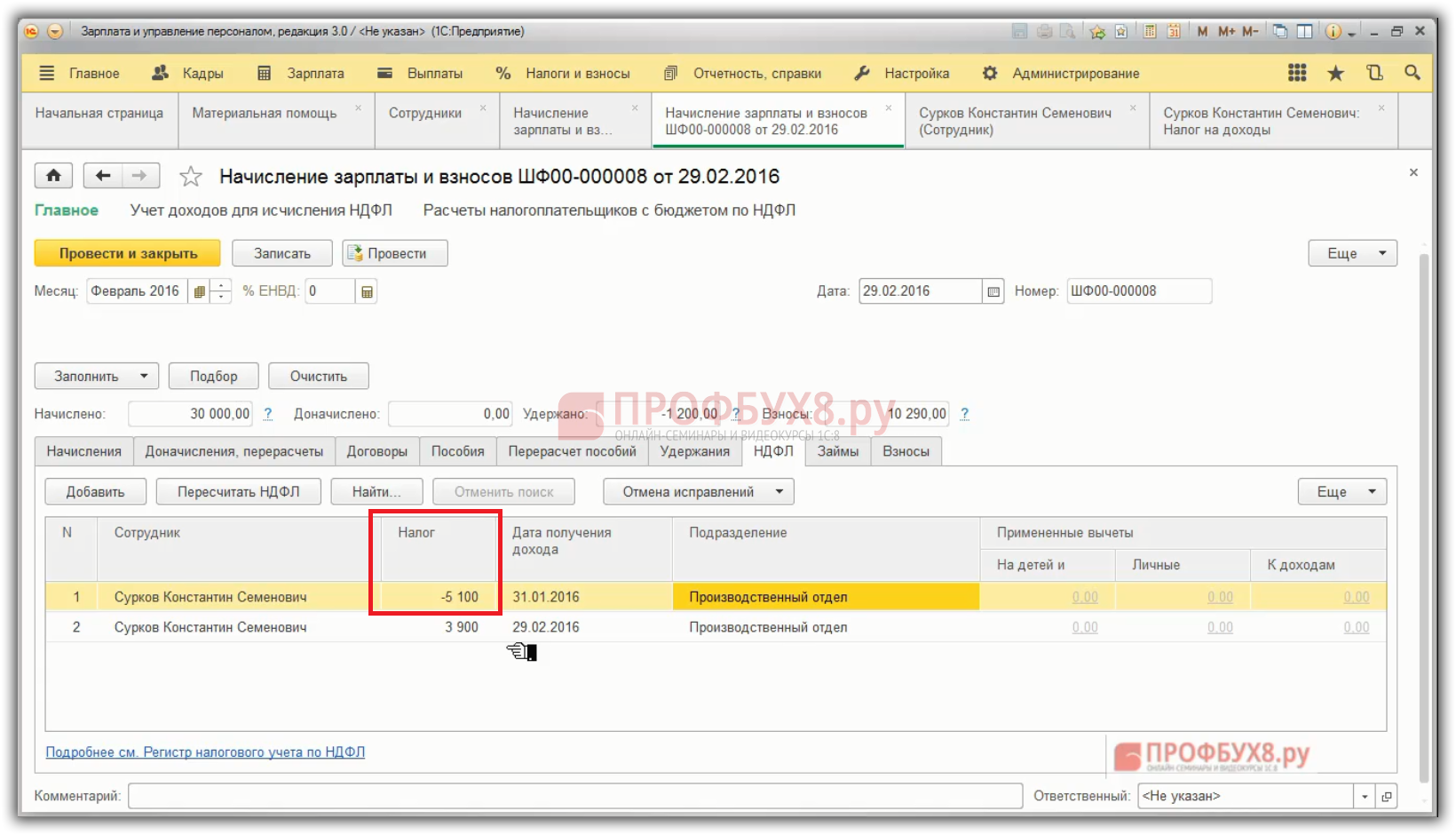

Если сотрудник обычный нерезидент РФ, НДФЛ с его доходов рассчитывается по ставке в 30%, в этом случае крайне важно отслеживать изменение статуса в 1С, поскольку при изменении статуса на резидента РФ произойдет перерасчет НДФЛ с начала налогового периода, и возможно, что налог исчисленный получится отрицательный:

Следует отметить, что такой перерасчет происходит только при приобретении нерезидентом статуса резидента. Если, например, приобретен статус льготного резидента, то пересчет в 1С произведен не будет.

Что делать с отрицательным исчисленным НДФЛ в 1С, мы рассмотрим более подробно на онлайн семинаре 6-НДФЛ — Революция в учете по НДФЛ в программах «1С».

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.