На практике бухгалтер может столкнуться с разными ошибками при оформлении счета-фактуры. Разберем, какой счет-фактура правильно оформленный, а какой неправильно оформленный. Изучим ошибки в счете-фактуре с позиции законодательства и как их исправить в 1С 8.3.

Неправильно оформленный счет-фактура грозит тем, что теряется право на вычет. Одним из обязательных условий для приема НДС к вычету – это правильно оформленный счет-фактура. Но в законодательстве есть разъяснения, что является правильным и что является неправильным счетом-фактурой.

Содержание

Если поставщик допустил ошибку в адресе при оформлении счета-фактуры

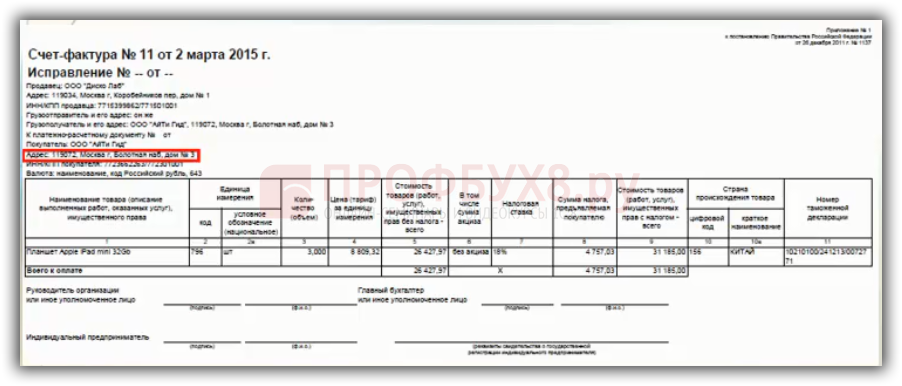

Допустим, организация в 1 квартале при приобретении товаров приняла к вычету НДС по счету-фактуре. Во 2 квартале в этом счете-фактуре была выявлена ошибка в оформлении адреса покупателя по строке 6а:

Рассмотрим, какие действия должны быть предприняты покупателем для исправления данного счета-фактуры в 1С 8.3.

Ошибка в адресе не является критической. Исправительный счет-фактура не формируется на ошибки в показателях, не попадающие под действие п.2 ст.169 НК РФ. Следовательно, никаких поправок вносить в счет-фактуру нет необходимости, а так же никаких действий в 1С 8.3 не требуется.

Не являются основанием для отказа в принятии НДС к вычету ошибки в счетах-фактурах, которые не препятствуют налоговой при проверке определить:

- Продавца ТРУ, имущественных прав;

- Покупателя ТРУ, имущественных прав;

- Наименование ТРУ, имущественных прав, их стоимость;

- Налоговую ставку;

- Сумму налога, предъявленную покупателю.

Таким образом, если вышеперечисленные данные правильно отражены в счете-фактуре, то счет-фактура с ошибкой в адресе не будет являться дефектным. Поэтому данная ошибка не будет основанием для отказа в принятии НДС к вычету. У поставщика не нужно требовать исправления счета-фактуры.

В силу абз.2 п.2 ст.169 НК РФ, Письма Минфина от 02.04.2015 № 03-07-09/18318, перечень ошибок в счете-фактуре является закрытым и не допускается расширительного толкования.

Если поставщик допустил ошибку в ИНН покупателя при оформлении счета-фактуры

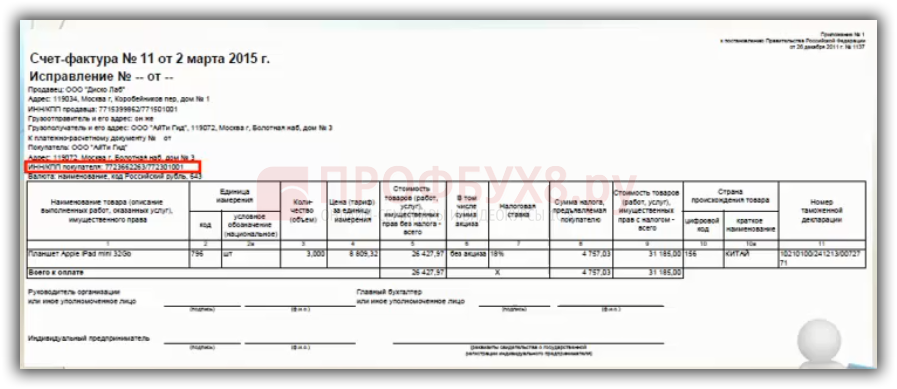

Допустим, организация в 1 квартале при приобретении товаров приняла к вычету НДС по счету-фактуре. Во 2 квартале в этом счете-фактуре была выявлена ошибка в оформлении ИНН покупателя по строке 6б:

То есть поставщик неправильно выставил счет-фактуру, в которой указал неправильный ИНН покупателя:

Изучим, какие действия должны быть предприняты покупателем для исправления данной ошибки.

Ошибка в ИНН считается критической и делает счет-фактуру дефектной. Ошибка в ИНН покупателя мешает идентифицировать покупателя, соответственно покупатель не имеет права на вычет по такому счету-фактуре.

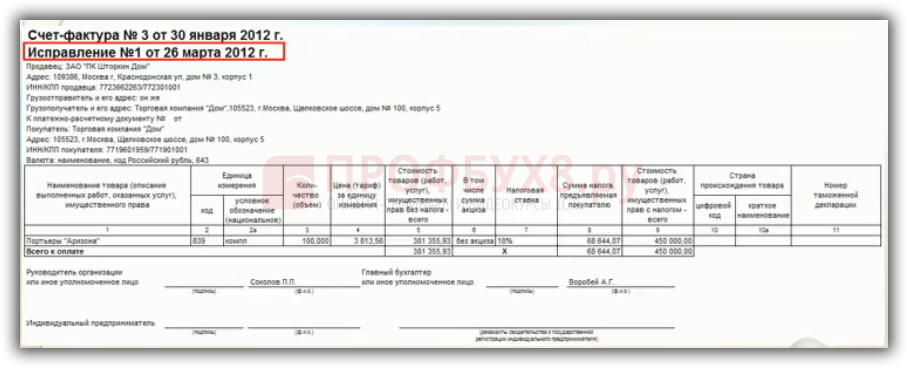

Если ошибки или неточности допущены при оформлении счета-фактуры, то продавец обязан его исправить и предоставить исправленный счет-фактуру. В исправленном счете-фактуре обязательно в строчке 1а прописывается текущий номер исправления и число, месяц, год исправления:

Исправленный счет-фактура составляется в двух экземплярах – один для покупателя, а второй остается у продавца.

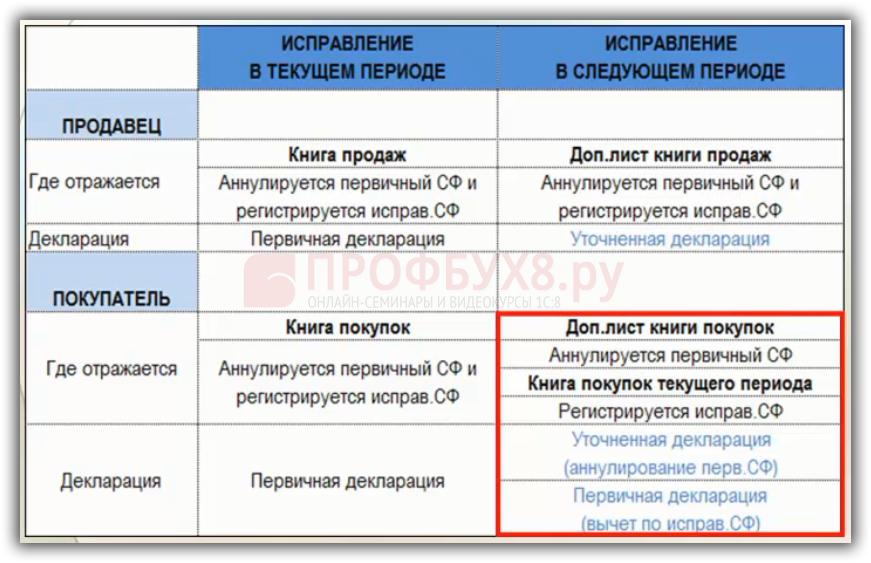

Инструкция учета исправительного счета-фактуры отражена в таблице:

Пошаговая инструкция действий в 1С 8.3, если допущена ошибка в ИНН контрагента в счете-фактуре

Если продавец (поставщик) изначально ошибочно указал ИНН покупателя в Разделе 9 декларации, то его счет-фактура не найдет «пару» с счетом-фактурой покупателя в ИФНС. Данная ошибка повлечет за собой требование из ФНС.

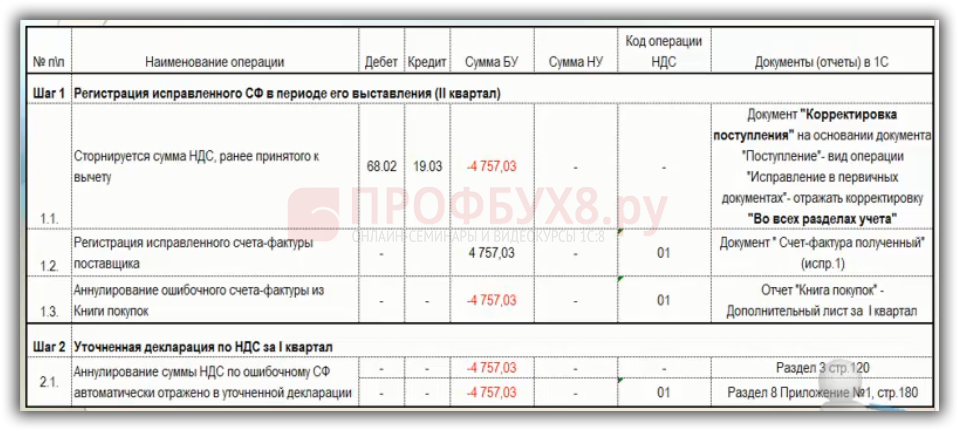

Пошаговая инструкция исправления ошибки в оформлении ИНН контрагента в счете-фактуре в 1С 8.3 представлена в таблице:

Шаг 1

Исправления вносятся в счет-фактуру продавцом через формирование нового исправленного счета-фактуры во 2 квартале.

Шаг 2

Покупатель аннулирует запись первичного счета-фактуры из Книги покупок. Так как в данном случае 1 квартал уже закрыт, то необходимо оформить исправление в дополнительном листе к книге покупок за 1 квартал.

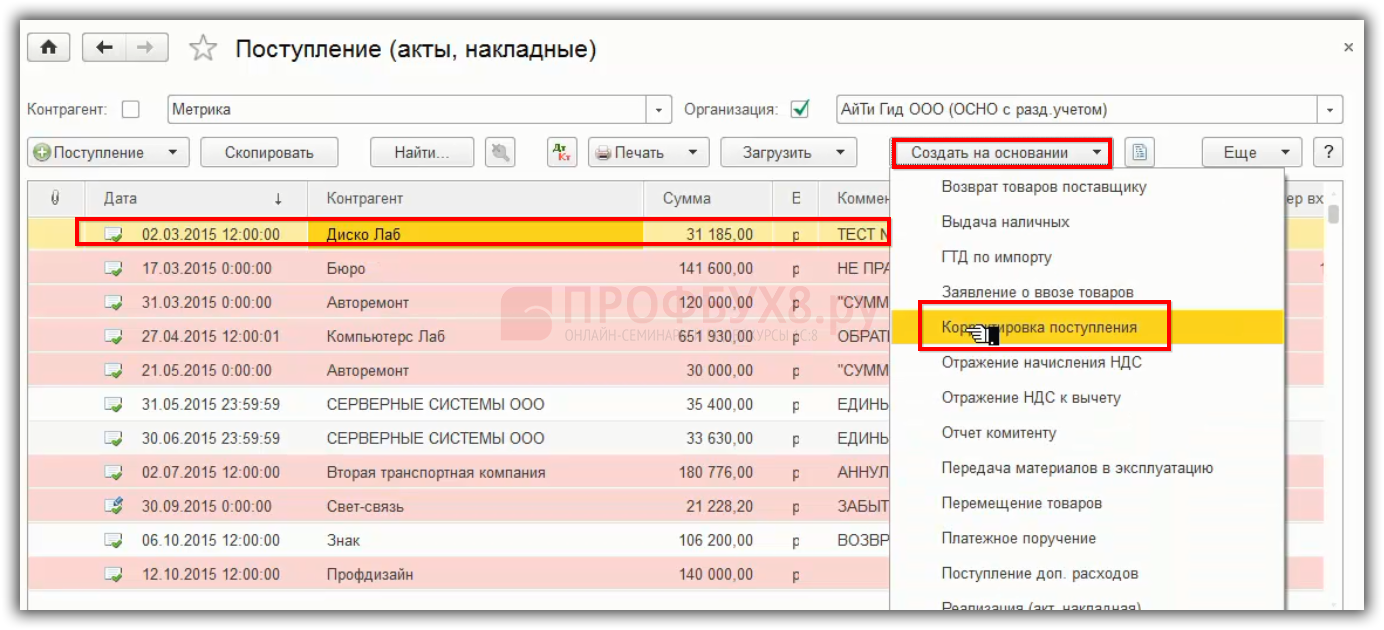

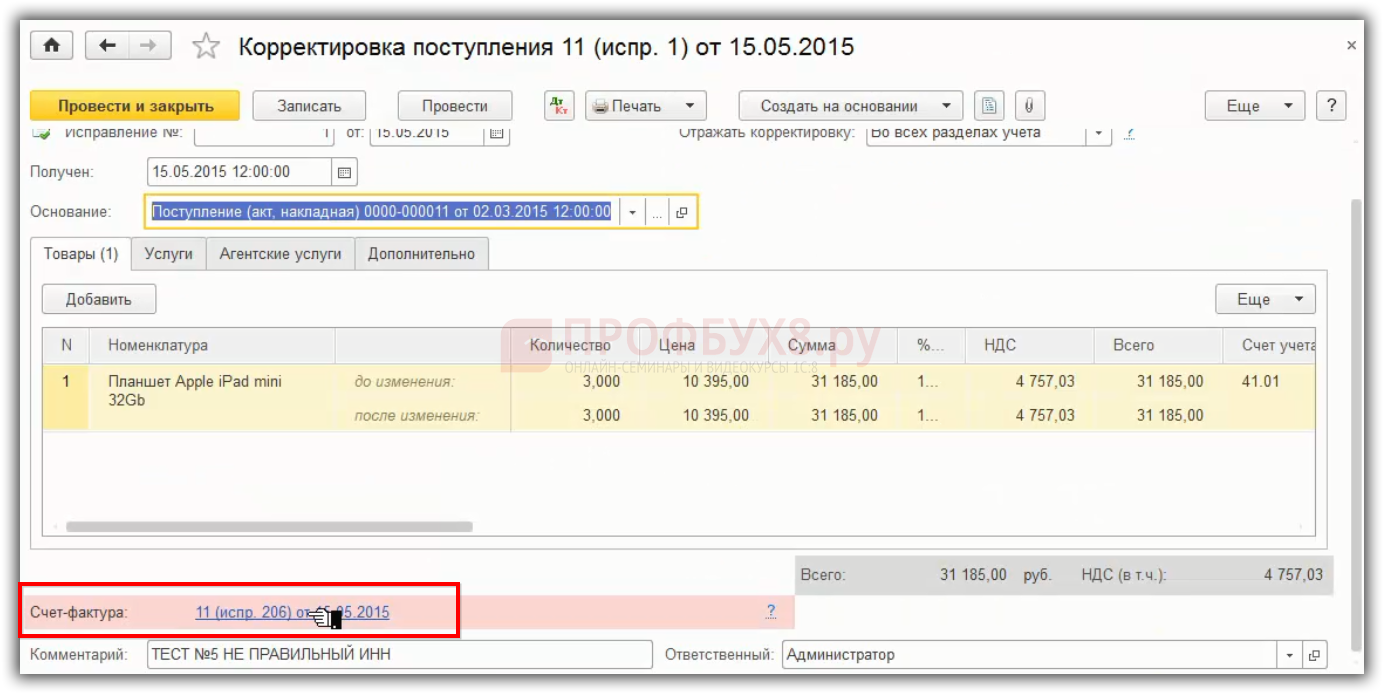

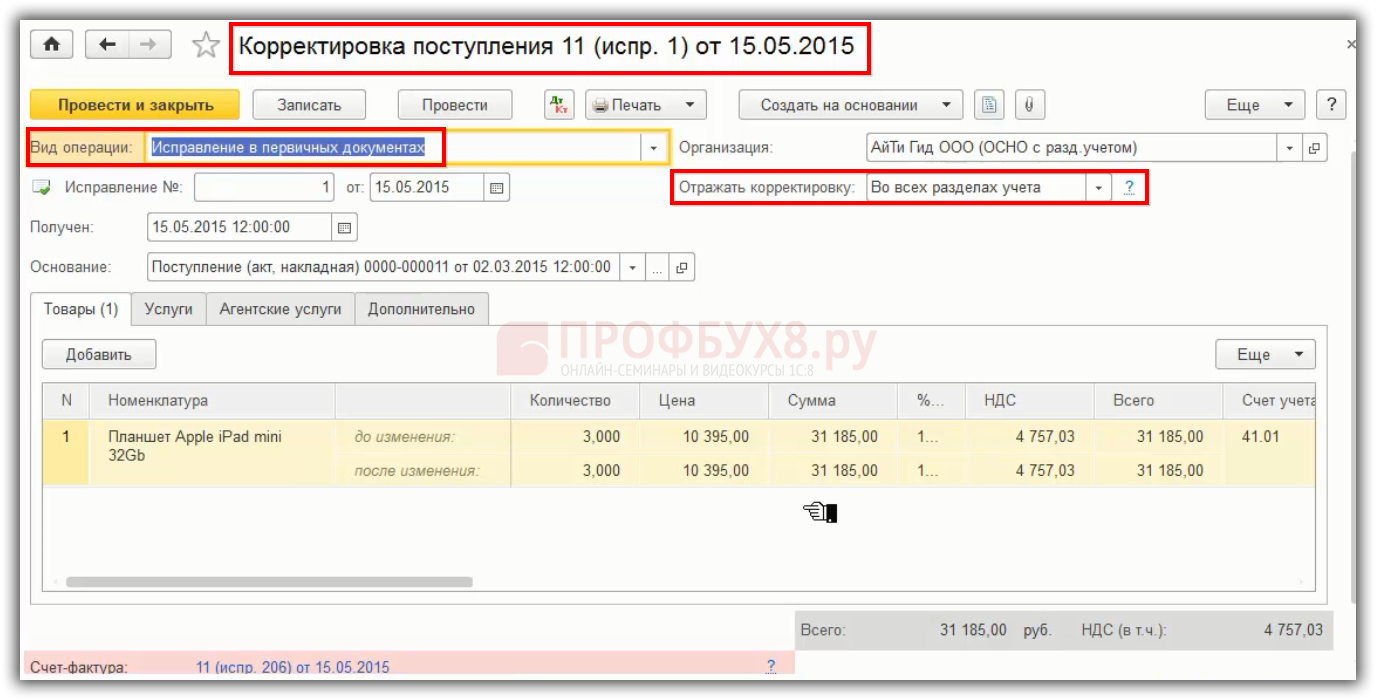

Для сторнирования НДС к вычету в 1С 8.3 используется документ «Корректировка поступления» на основании документа «Поступление»:

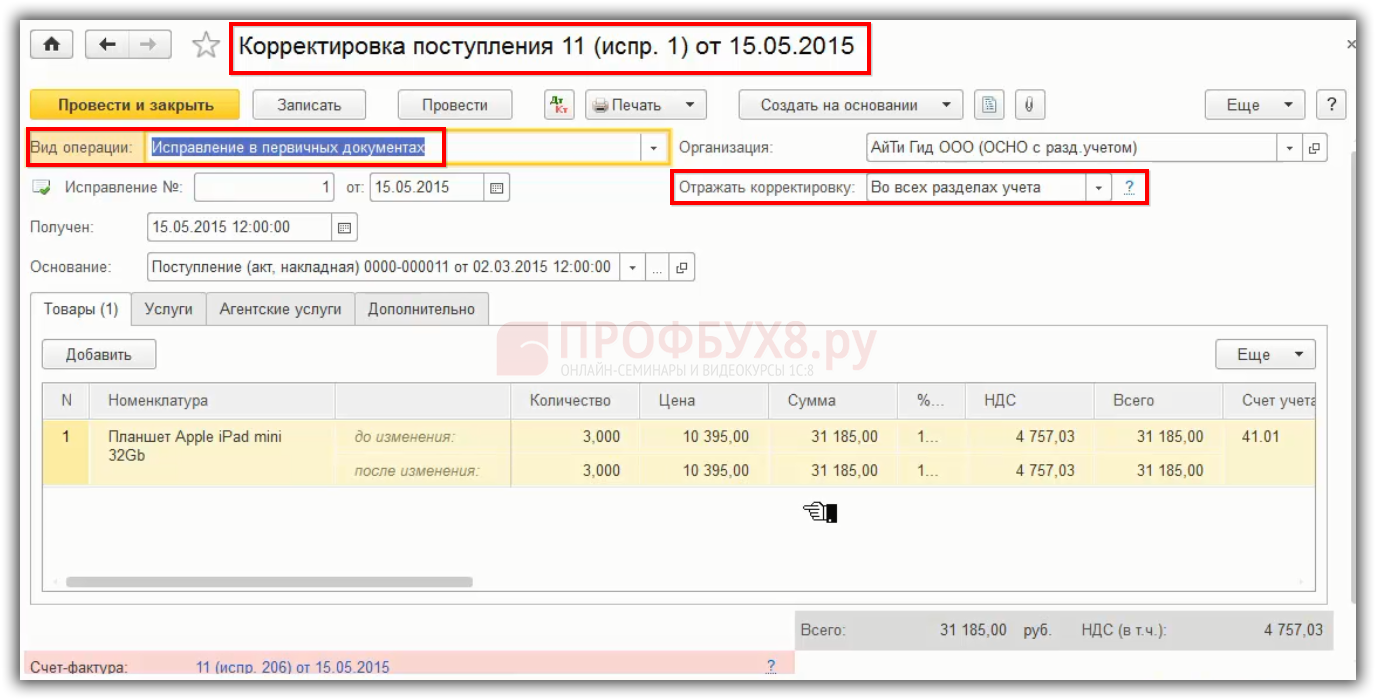

В документе «Корректировка поступления» производится операция по аннулированию счета-фактуры, а затем регистрация исправленного счета-фактуры. Для того чтобы аннулировать запись в документе указывается вид операции «Исправление в первичных документах» – отражать корректировку «Во всех разделах учета»:

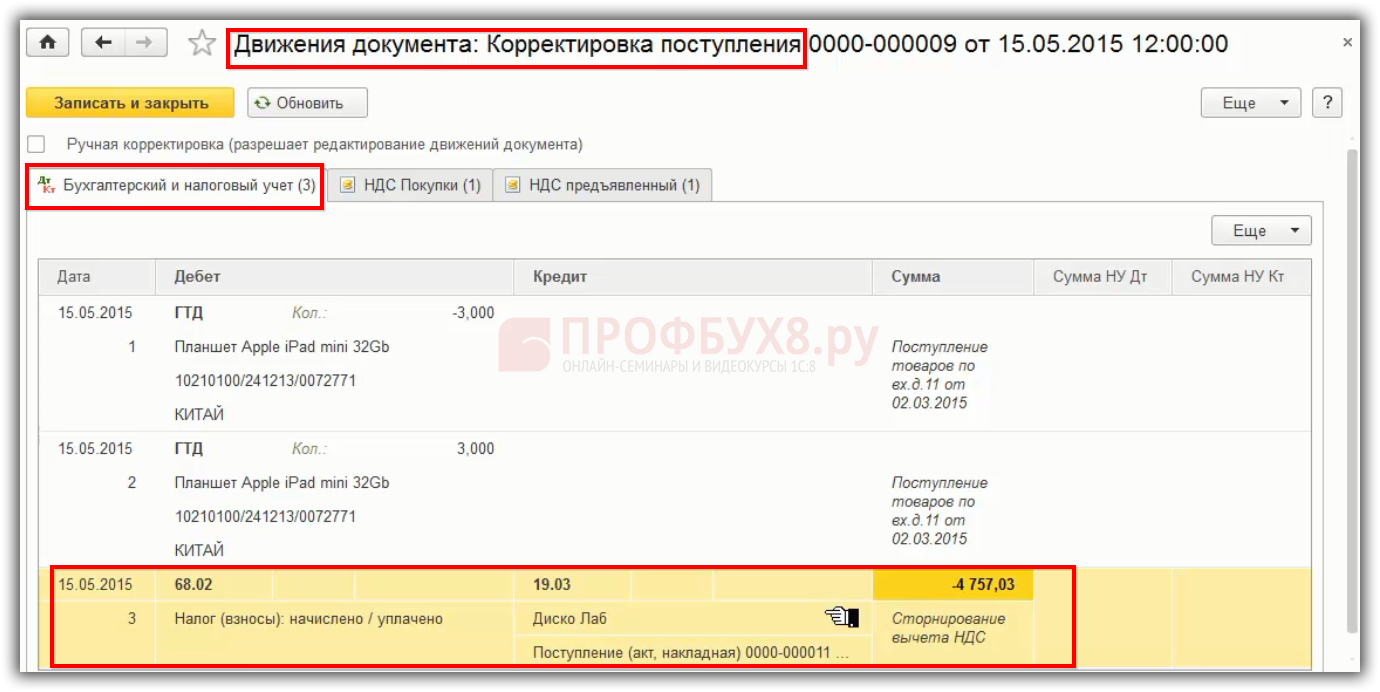

В 1С 8.3 формируется сторнирующая проводка по бухгалтерскому учету дт 68.02 Кт 19.03:

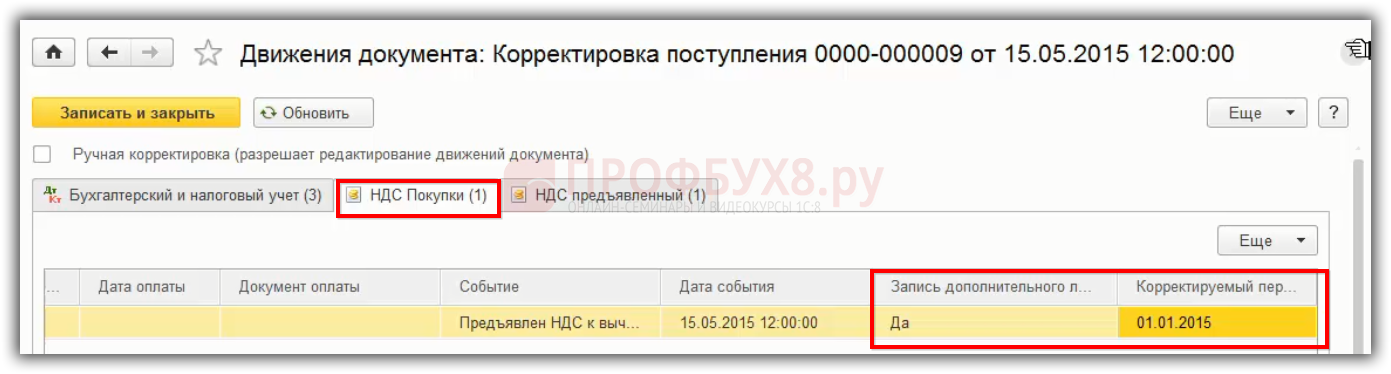

В регистре «НДС покупки» формируется запись «дополнительный лист» и «корректируемый период». Это важно, потому что первичный счет-фактура, который зарегистрирован по документу «Поступление», будет аннулирован из Книги покупок:

В результате в Книге покупок в доп.листе формируется аннулируемая запись:

Шаг 3

Расчет НДС к доплате и исчисление пеней по сроку уплаты НДС за 1 квартал. Так как счет-фактура был аннулирован, соответственно теряется право на вычет в 1 квартале. Изначально в 1 квартале покупателем была сдана декларация с правом на вычет, но впоследствии оказалось, что не имелось на это права. После аннулирования записи первичного счета-фактуры автоматически возникает НДС к доплате. Нужно рассчитать сумму НДС, исчислить с нее пени и оплатить их до момента подачи уточненной декларации.

Шаг 4

Уплата НДС и пеней по нему в бюджет за 1 квартал.

Шаг 5

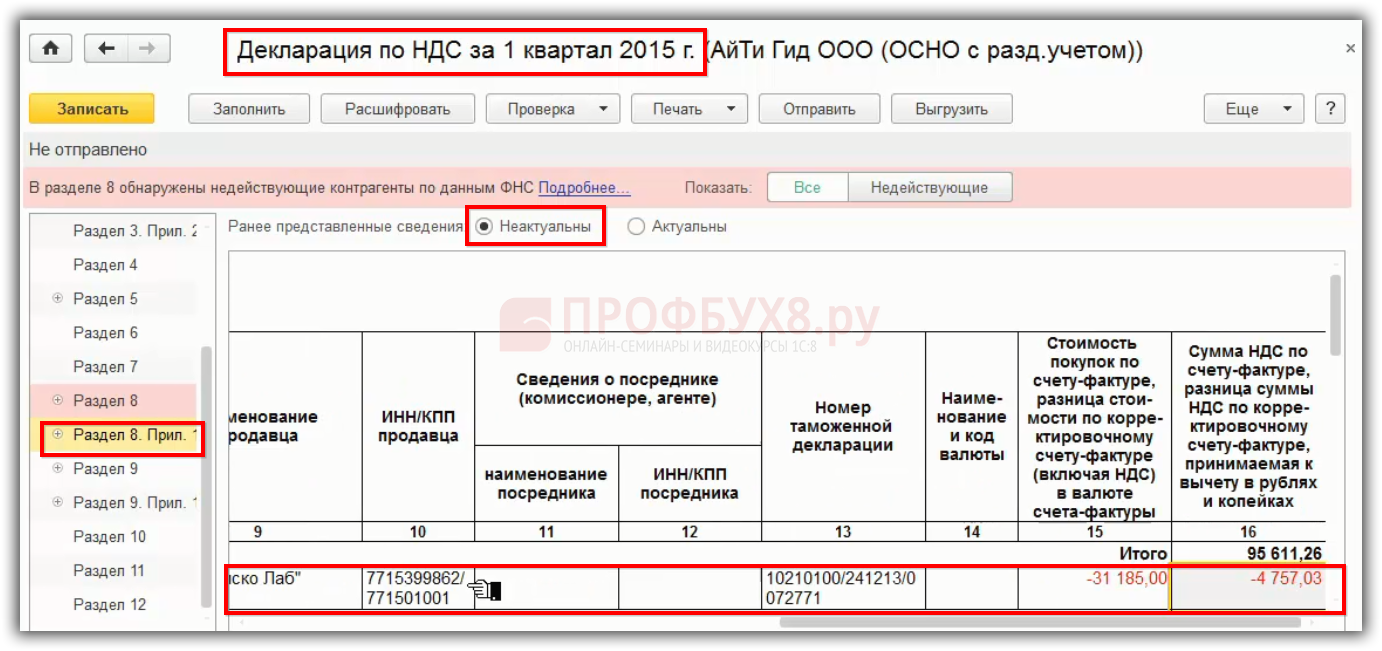

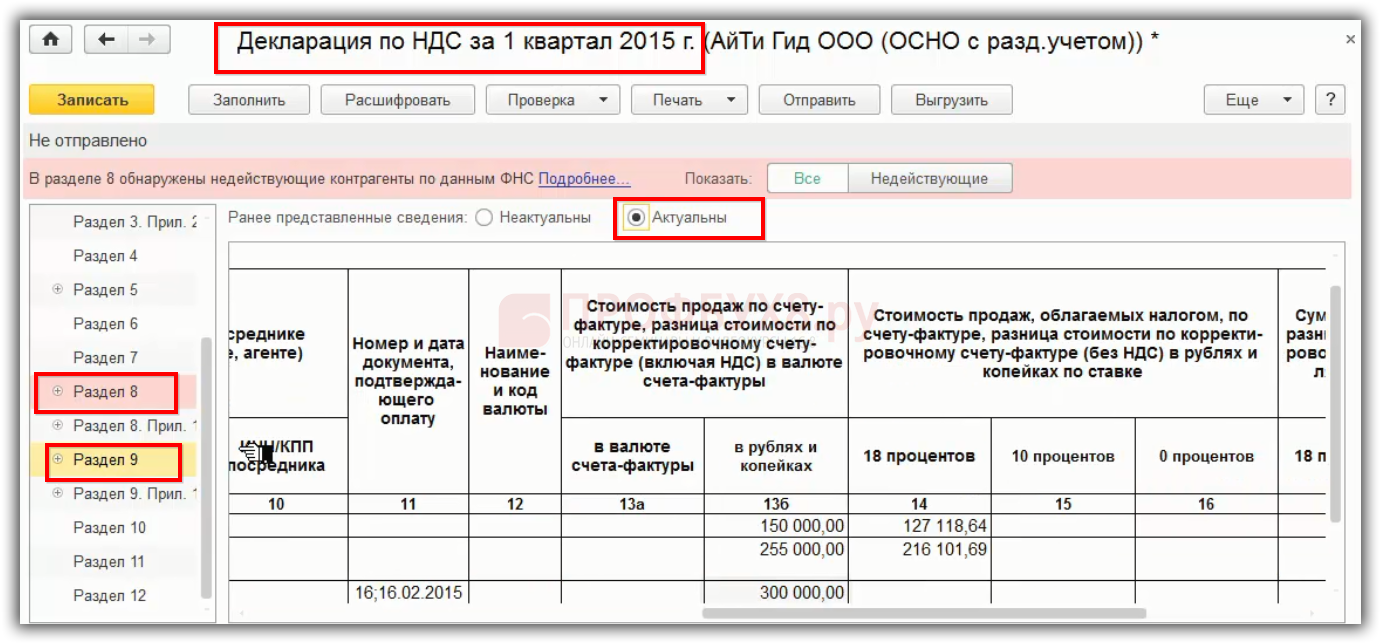

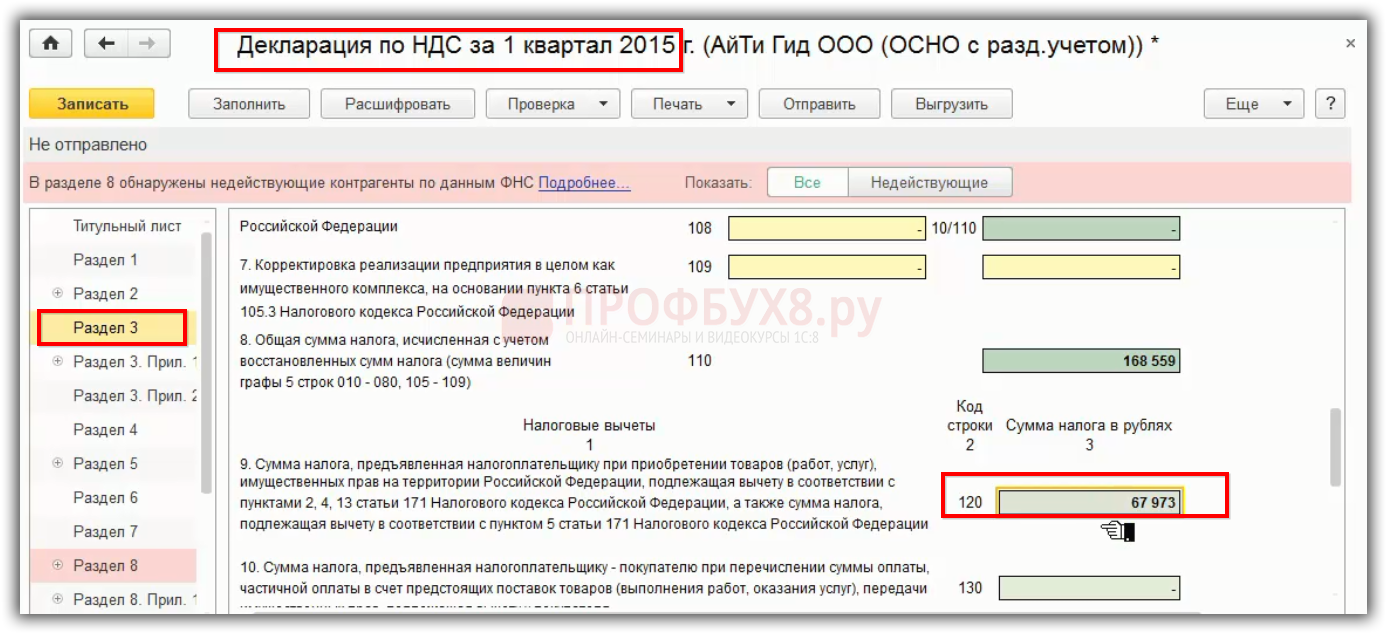

Формируется и сдается в ИФНС уточненная декларация по НДС за 1 квартал, где аннулируемый счет-фактура указывается в Приложении 1 к Разделу 8 с признаком актуальности «0». В 1С 8.3 признак устанавливается «Неактуальны». Также уменьшается сумма НДС к вычету по стр. 120 Раздела 3.

В уточненной декларации в Разделе 8 Приложения 1 аннулируемый счет-фактура пройдет с минусом:

В Разделе 8 и 9 устанавливается признак «Актуальны», так как не перегружаем заново:

Также производится корректировка стр. 120 Раздела 3, то есть уменьшается на сумму вычета, которая была в первичной декларации:

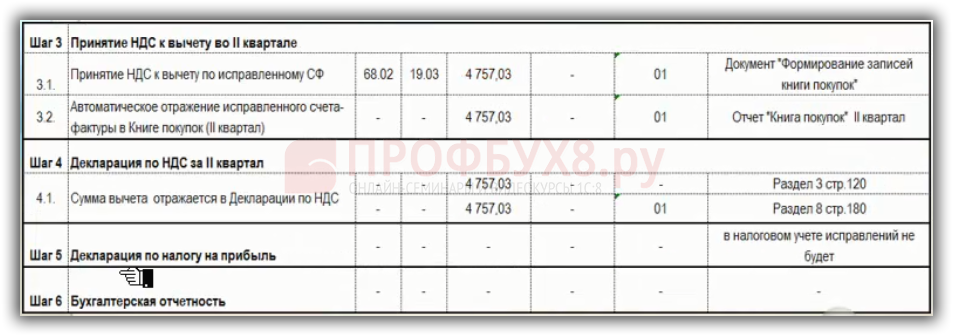

Шаг 6

Исправленный счет-фактура отражается в Книге покупок за 2 квартал. ИСФ может быть зарегистрирован в Книге покупок в течение трех лет со дня принятия на учет ТРУ, но не ранее даты получения ИСФ.

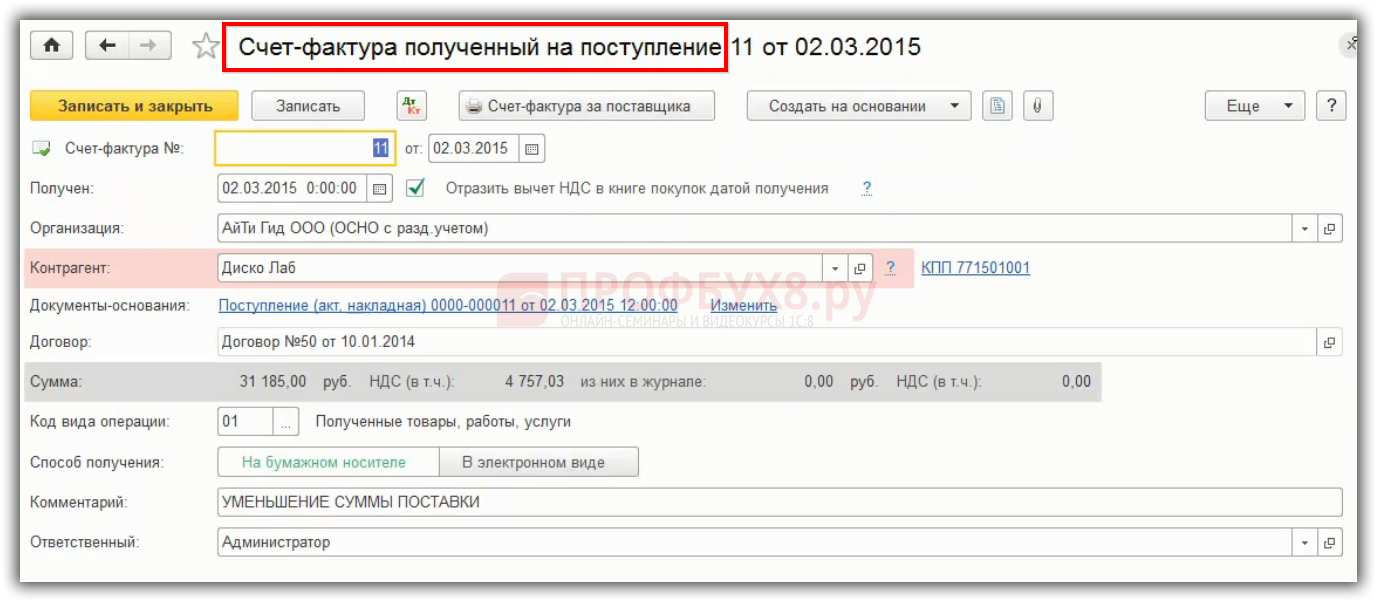

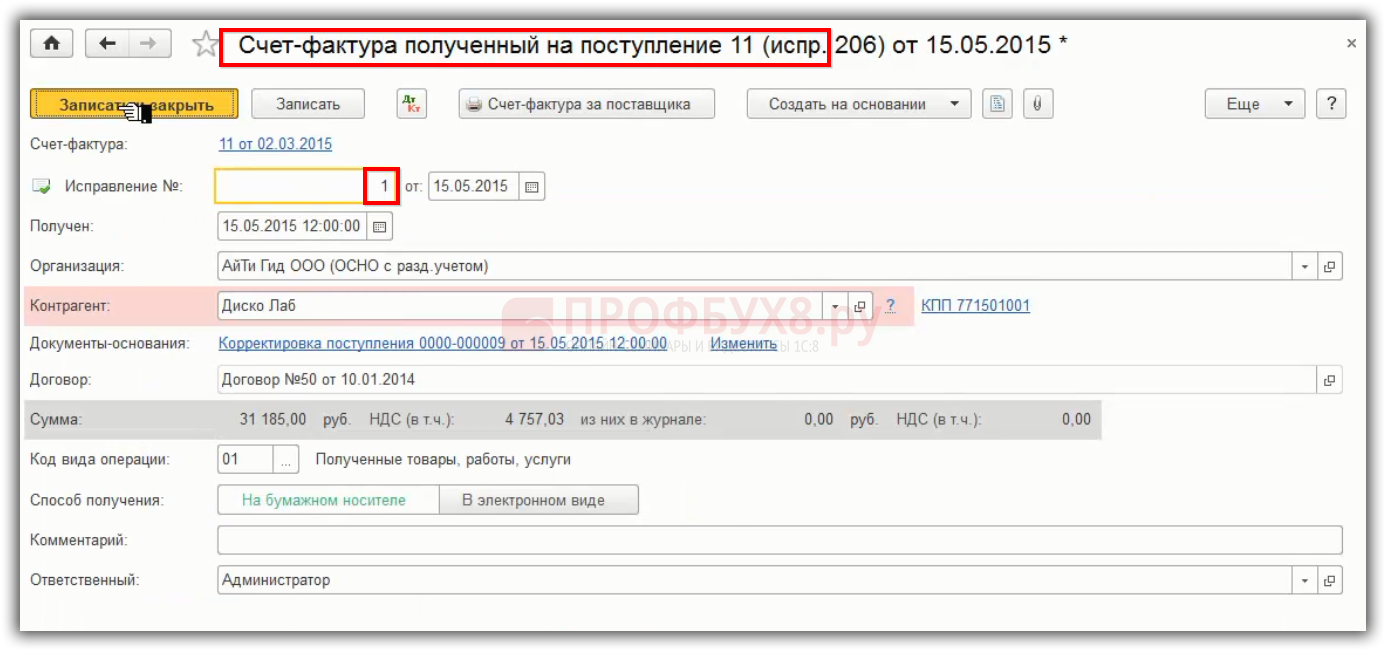

В 1С 8.3 регистрируется исправленный счет-фактура:

В документе отражаются данные исправленного счета-фактуры, полученного от поставщика:

Шаг 7

Вычет по НДС по исправленному счету-фактуре указывается в декларации по НДС за 2 квартал по стр.120 Раздела 3 и в Разделе 8.

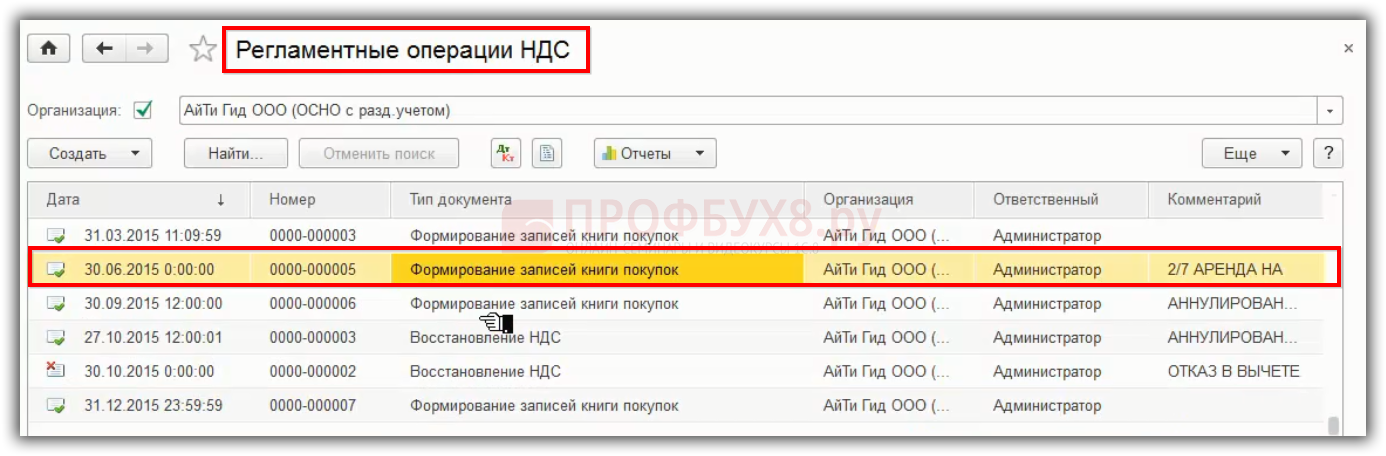

В 1С 8.3 НДС примет к вычету по исправленному счету-фактуре во 2 квартале через «Операции – Регламентные операции – Формирование записей книги покупок»:

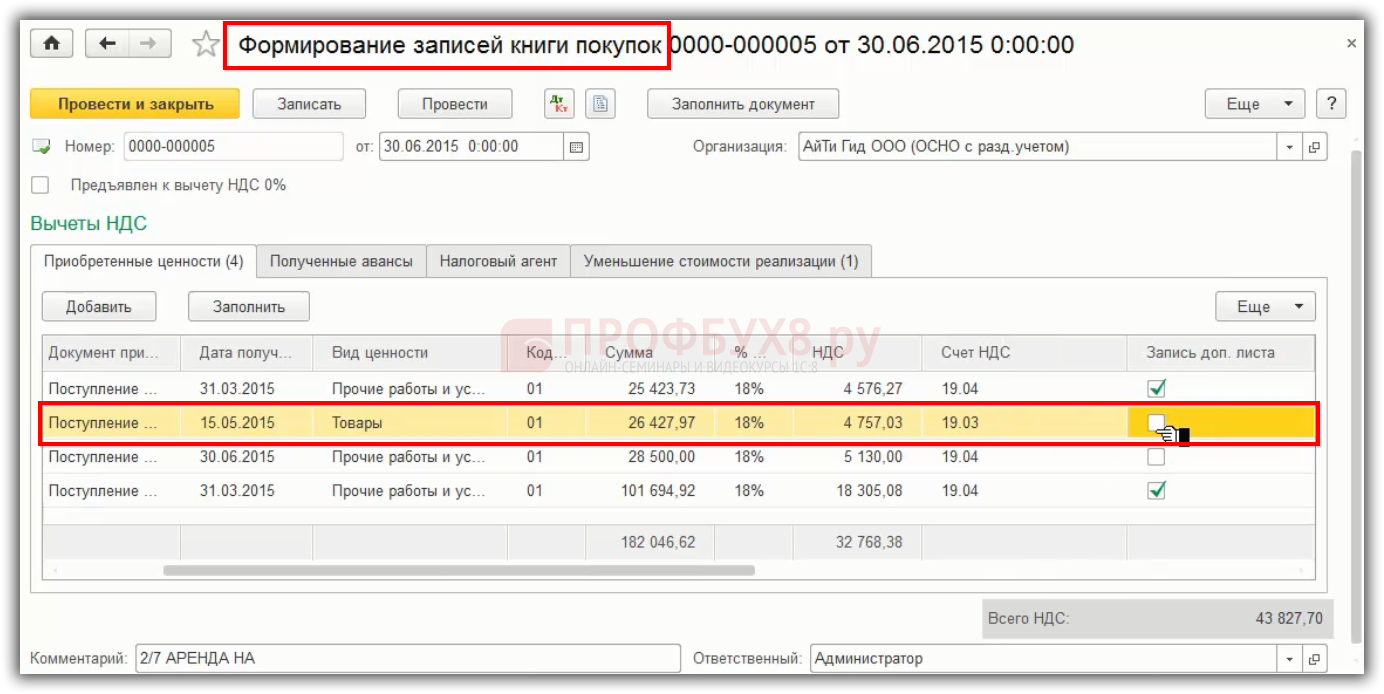

Регистрируем документ «Формирование записей книги покупок» в 1С 8.3:

В декларации по НДС за 2 квартал исправленный счет-фактура попадет в Раздел 8:

Таким образом, неправильный ИНН указанный в счет-фактуре, влечет за собой то, что мы вынуждены аннулировать счет-фактуру из 1 квартала, доплачивать НДС, доплачивать пени. После этого сдавать уточненную декларацию по НДС за 1 квартал и включать правильный исправленный счет-фактуру во 2 квартал.

Пошаговая инструкция учета исправительного счета-фактуры, корректировочного счета-фактуры, алгоритм учета ошибок по НДС в бухгалтерском и налоговом учете подробно рассмотрены на Мастер-классе «Исправление ошибок и корректировки в учете».

Поставьте вашу оценку этой статье: