Рассмотрим как заполнить сведения о доходах физических лиц по форме 2-НДФЛ в 1С 8.2 Бухгалтерия, а также как включаются данные по начисленному, удержанному, оплаченному НДФЛ в 2-НДФЛ. В том числе разберем следующие вопросы:

- Как проверить данные для подготовки сведений по форме 2-НДФЛ в 1С 8.2 Бухгалтерия предприятия;

- Как отразить факт перечисления НДФЛ в бюджет, в том числе как провести банковские выписки по перечислению НДФЛ и как зарегистрировать уплату НДФЛ в программе 1С 8.2 с помощью документа «Перечисление НДФЛ в бюджет РФ»;

- Как сделать 2-НДФЛ в 1С 8.2, как заполнить сведения о доходах физических лиц по форме 2-НДФЛ;

- Как проверить правильность заполнения сведений по форме 2-НДФЛ;

- Как сформировать печатную форму отчета 2-НДФЛ и файл для передачи в ИФНС.

Для того, чтобы сведения были заполнены корректно, необходимо проверить в базе данных 1С 8.2 присутствие проведенных документов:

- по начислению зарплаты и исчислению НДФЛ – документ «Начисление зарплаты работникам»,

- по формированию ведомостей на выплату заработной платы – документ «Ведомость на выплату зарплаты»,

- по выплате заработной платы сотрудникам – документ «Списание с расчетного счета».

Содержание

- 1 Как проверить данные для подготовки сведений по форме 2-НДФЛ в 1С 8.2

- 2 Проверка исчисленного НДФЛ в 1С 8.2

- 3 Проверка удержанного НДФЛ в 1С 8.2

- 4 Как зарегистрировать уплату НДФЛ в программе 1С 8.2

- 5 Как заполнить сведения о доходах физических лиц (форма 2-НДФЛ) в 1С 8.2

- 6 Как проверить правильность заполнения сведений по форме 2-НДФЛ в 1С 8.2

- 7 Как сформировать печатную форму справки 2-НДФЛ и файл для передачи в ИФНС в 1С 8.2

- 8 Составление платежного поручения на уплату НДФЛ

Как проверить данные для подготовки сведений по форме 2-НДФЛ в 1С 8.2

На первом этапе осуществляется проверка информации, необходимой для подготовки сведений по форме 2-НДФЛ.

Проверка правильности заполнения информации об Организации

Проверку правильности заполнения информации об Организации в 1С 8.2 можно сделать через Меню Предприятие → Организации.

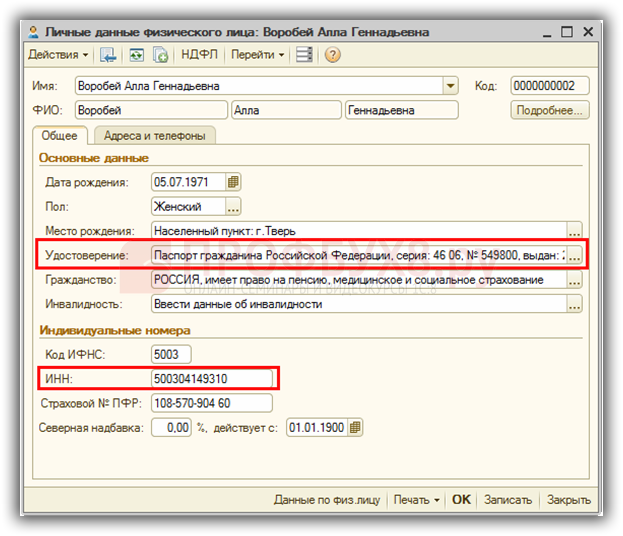

Проверка персональных данных по физическим лицам

- Меню Кадры → Физические лица;

- В личных данных физического лица должны быть указаны данные: на закладке Общее – ФИО; ИНН; данные документа, удостоверяющего личность и др.; на закладке Адреса и телефоны – адрес физического лица:

Проверка исчисленного НДФЛ в 1С 8.2

Проверка НДФЛ исчисленного в общем за период

Проверяем, что расчеты НДФЛ за налоговый период произведены и отражены в программе 1С 8.2:

- Начисление зарплаты сотрудникам организаций (меню Зарплата → Начисление зарплаты работникам) – в журнале должны быть проведены документы за период, по которым отражается начисление зарплаты.

Расчет НДФЛ производится в момент начисления заработной платы и отражается в проводках по бухгалтерскому учету и в регистрах накопления НДФЛ.

Расчет НДФЛ по бухгалтерскому учету в 1С 8.2

Проводки по начислению НДФЛ формируются документом Начисление заработной платы работникам.

Расчет НДФЛ по налоговому учету в 1С 8.2

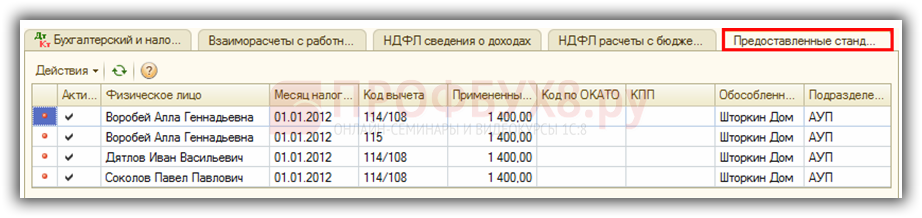

В регистрах накопления по НДФЛ были сформированы записи: В Регистре накопления Предоставленные стандартные вычеты по НДФЛ отражены предоставленные стандартные вычеты по каждому сотруднику:

Информация о праве физического лица на стандартные вычеты указывается в справочнике Физические лица по кнопке НДФЛ.

В справочнике Ввод данных для НДФЛ по физ.лицу необходимо не только указать право физ.лица на вычет в верхней части справочника, но и обязательно указать дату и организацию в которой вычет будет применяться в нижнем разделе Применение вычетов.

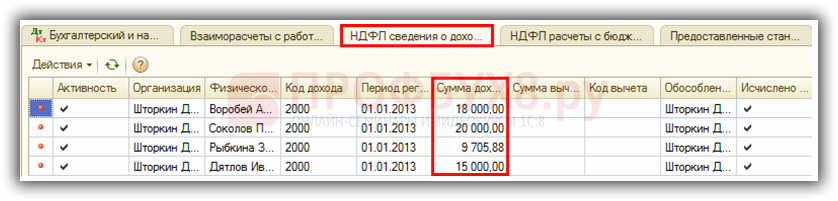

- В Регистре накопления НДФЛ сведения о доходах отражаются суммы начисленного дохода, который подлежит обложению НДФЛ:

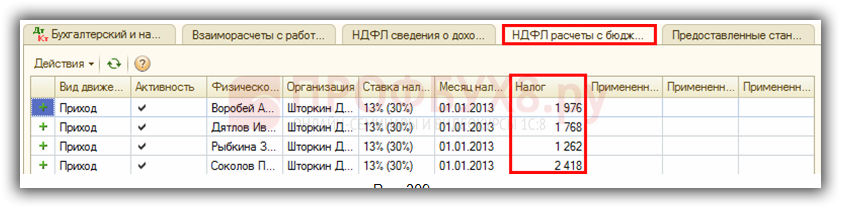

- В Регистре накопления НДФЛ расчеты с бюджетом формируется запись вида Приход, которая отражает исчисленный НДФЛ, подлежащий удержанию с доходов физического лица в текущем месяце:

Если у вас в Учетной политике по персоналу (меню Предприятие – Учетная политика – Учетная политика (по персоналу)) стоит флажок в поле При начислении НДФЛ принимать исчисленный налог к учету как удержанный, то при проведении документа Начисление зарплаты работникам будет произведена запись в регистре. Иначе запись в регистре производится при выплате дохода физическому лицу.

Проверка удержанного НДФЛ в 1С 8.2

В связи с тем, что в нашем примере в параметрах Учетной политики организаций по персоналу (меню Предприятие – Учетная политика – Учетная политика (по персоналу)) не определено, что удержание налога происходит в момент его начисления, то удержание НДФЛ будет отражаться в момент выплаты дохода физическому лицу. Проверяем, что выплата дохода физическим лицам за налоговый период произведена и отражена в программе 1С 8.2.

Выплата дохода физическим лицам может быть произведена из кассы документом Расходный кассовый ордер или в безналичном порядке документом Списание с расчетного счета. Предварительно до этого в 1С 8.2 необходимо сформировать документ Ведомость на выплату зарплаты.

Удержание исчисленного НДФЛ производится в момент выплаты заработной платы (в примере документ Списание с расчетного счета) и отражается удержанный НДФЛ в регистрах накопления НДФЛ.

Учет удержанного НДФЛ по бухгалтерскому учету в 1С 8.2

Проводки по выплате зарплаты формируются документом Списание с расчетного счета.

Учет удержанного НДФЛ по налоговому учету в 1С 8.2

В регистрах накопления по НДФЛ были сформированы записи:

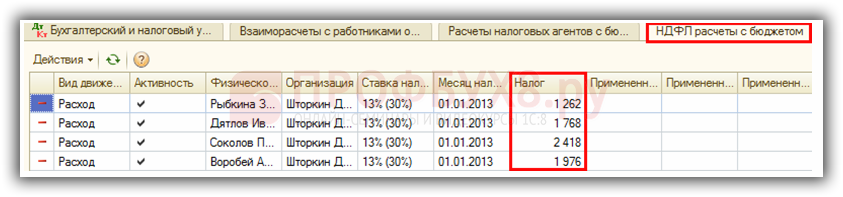

- В Регистре накопления НДФЛ расчеты с бюджетом формируется запись вида Расход, которая отражает списание исчисленного НДФЛ из регистра, т.к. он перешел в категорию удержанный НДФЛ:

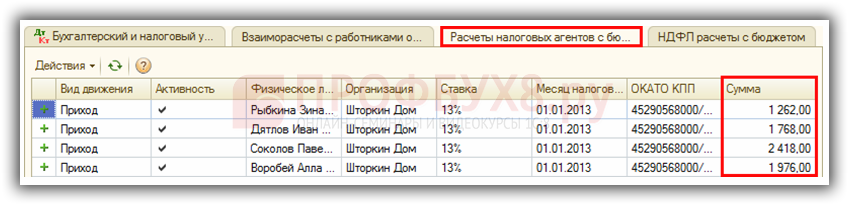

- В Регистре накопления Расчеты налоговых агентов с бюджетом по НДФЛ формируется запись вида Приход, которая отражает сумму удержанного НДФЛ, подлежащего перечислению в бюджет налоговым агентом:

Как зарегистрировать уплату НДФЛ в программе 1С 8.2

Проверка НДФЛ перечисленного в бюджет

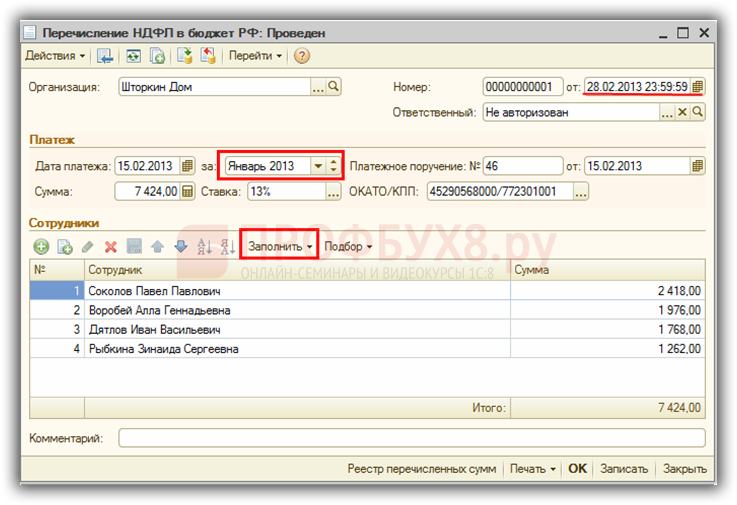

С 01.01.2011г. в сведениях о доходах физических лиц необходимо указывать информацию о перечисленных суммах НДФЛ налоговым агентом в бюджет. Отражение факта перечисления НДФЛ в бюджет и распределение перечисленных сумм по физическим лицам в 1С 8.2 производится в документе Перечисление НДФЛ в бюджет РФ.

Данный документ можно заполнить автоматически в 1С 8.2, он будет заполняться на основании остатков суммы удержанного НДФЛ в регистре Расчеты налоговых агентов с бюджетом по НДФЛ. Суммы НДФЛ перечисленного будут распределены автоматически по каждому физическому лицу пропорционально суммам налога, подлежащего перечислению по каждому физическому лицу.

Создание документа Перечисление НДФЛ в бюджет производится через меню Зарплата → Перечисление НДФЛ в бюджет РФ:

в поле От – дата банковской выписки или последний день месяца, в котором была осуществлена уплата НДФЛ в бюджет;

в разделе Платеж – указывается информация о платежном поручении на перечисление НДФЛ и банковской выписке – по факту осуществления платежа:

- в поле Дата платежа – дата банковской выписки;

- в поле За – месяц за который платеж осуществлен;

- в поле Платежное поручение № от – номер и дата платежного поручения;

- в поле Сумма – сумма платежа по банковской выписке;

- в поле Ставка – ставка НДФЛ;

- в поле ОКАТО \ КПП – код по ОКАТО и КПП, по которым был сделан платеж.

в разделе Сотрудники – указывается информация о суммах НДФЛ перечисленных в разрезе каждого физического лица. Для автоматического заполнения необходимо нажать на кнопку <Заполнить> и выбрать варианта заполнения:

- Заполнить Физ.лицами, получавшими доходы – автоматическое распределение сумм НДФЛ, уплаченного налоговым агентом по физическим лицам. В список будут включены все физические лица, по которым на дату составления документа присутствуют суммы налога к перечислению, т.е. существуют остатки по регистру накопления Расчеты налоговых агентов с бюджетом по НДФЛ. Распределение общей уплаченной суммы налога производится пропорционально суммам НДФЛ, подлежащего перечислению по каждому физ.лицу, которые отражены в остатках регистра Расчеты налоговых агентов с бюджетом по НДФЛ.

- Заполнить Суммы налога – производится только автоматическое заполнение графы Сумма, по присутствующим в списке физическим лицам, т.е. можно перезаполнить суммы без перезаполнения списка физ.лиц.

Необходимо заметить, что суммы в документе можно также корректировать вручную:

Проводки по уплате НДФЛ, перечисленного в бюджет оформляются при проведении документа Списание с расчетного счета.

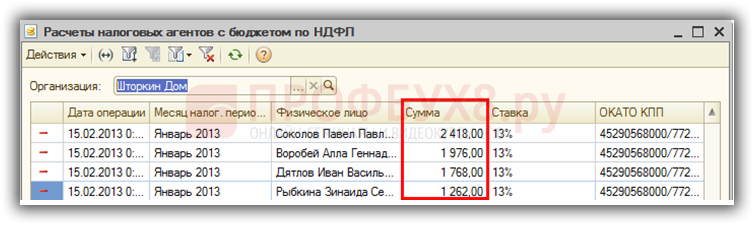

В регистрах накопления по НДФЛ были сформированы записи: В Регистре накопления Расчеты налоговых агентов с бюджетом по НДФЛ формируется запись вида Расход, которая отражает перечисление налога в бюджет:

Как заполнить сведения о доходах физических лиц (форма 2-НДФЛ) в 1С 8.2

Формирование сведений по форме 2- НДФЛ в 1С 8.2 можно сделать:

- Меню Зарплата → Учет НДФЛ и налогов (взносов) с ФОТ → Справка 2-НДФЛ для передачи в ИФНС

- Кнопка <Добавить>.

Будет создан документ Справки 2-НДФЛ для передачи в ИФНС, необходимо его заполнить:

- в поле Налоговый период – отчетный период;

- в поле Вид справок – значение Ежегодная отчетность;

- Кнопка <Заполнить> – выбор значения физ.лицами, получавшими доходы.

Справка 2-НДФЛ в 1С 8.2 Бухгалтерия предприятия будет заполнена автоматически. Необходимо проверить ее заполнение и в случае необходимости внести корректировки.

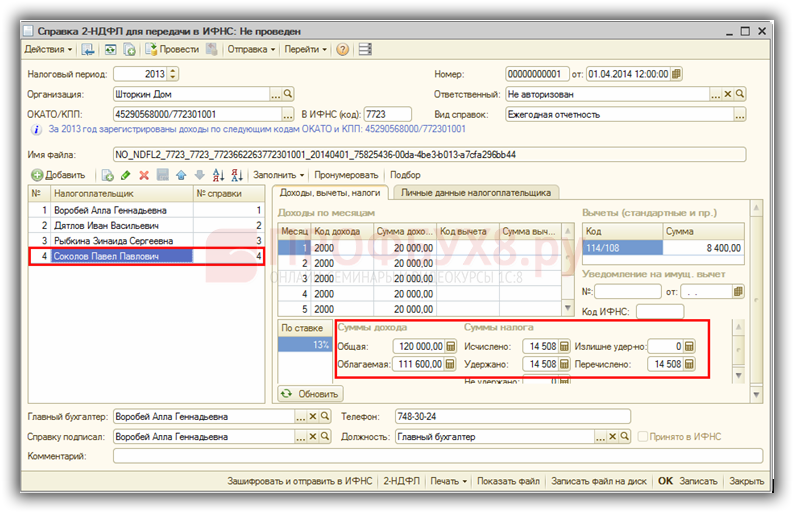

Как проверить правильность заполнения сведений по форме 2-НДФЛ в 1С 8.2

При заполнении документа Справка 2-НДФЛ для передачи в ИФНС в левом окне указываются физические лица, которым был выплачен доход. Если установить курсор мыши на физ.лицо, то в правом окне будет отображена сведения о его доходах или личные данные по нему:

- На закладке Доходы, вычеты, налоги указывается информация о доходах, вычетах, налогооблагаемая сумма доходов, налог исчисленный, налог удержанный, а также налог, перечисленный по каждому сотруднику (Рис. 15). Эта информация заполняются на основании данных из регистров накопления НДФЛ, которые были рассмотрены выше.

- На закладке Личные данные налогоплательщика указываются личные данные для физического лица. Именно эта информация отображается в печатной форме Справки в разделе №2 Данные о физическом лице – получателе доходов:

Шаг 1. Проверка суммы дохода физического лица, а также начисленной суммы НДФЛ

Проверить сумму зарплаты, начисленной физическому лицу и сумму исчисленного НДФЛ можно, сформировав Оборотно-сальдовую ведомость по счету 70 «Расчеты с персоналом по оплате труда» в разрезе каждого физического лица.

Например, сделаем проверку правильности заполнения сведений о НДФЛ по Соколов П.П.

- Сумма дохода = 120 000руб. (из ОСВ по счету 70)

- Сумма предоставленного вычета = 8 400 руб. (из формы документа Справка 2-НДФЛ);

- Налогооблагаемая база = 120 000 – 8 400 = 111 600руб. – совпадает с данными в Справке 2-НДФЛ;

- НДФЛ исчисленный = 111 600 * 13% = 14 508 руб.

Именно такая сумма отражена по кредиту счета 68.01 и такая же сумма указана в Справке 2-НДФЛ. В нашем примере удержанная сумма совпадает с исчисленной суммой НДФЛ при выплате дохода физ.лицам.

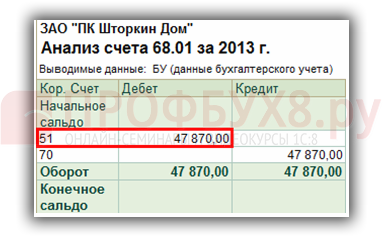

Шаг 2. Проверка суммы НДФЛ, перечисленной в бюджет

Сумма перечисленного НДФЛ указывается по каждому физ.лицу, для этого общая сумма уплаченного НДФЛ распределяется помесячно. Поэтому необходимо проверить совпадает ли сумма перечисленного НДФЛ по каждому сотруднику с общей суммой НДФЛ, перечисленного за год. Для того, чтобы определить общую сумму НДФЛ, перечисленную в бюджет можно воспользоваться отчетом Анализ счета по счету 68.01 «Налог на доходы физических лиц»:

Определить общую сумму НДФЛ перечисленную в бюджет, отраженную в справках по форме 2-НДФЛ можно, сложив суммы НДФЛ перечислено по каждому сотруднику, и сравнить с данными Анализа счета по счету 68.01 «Налог на доходы физических лиц».

Например, сумма НДФЛ перечисленного из Справки по форме 2-НДФЛ:

- Воробей А.Г. – 11 409руб.;

- Дятлов И.В. – 11 483 руб.;

- Рыбкина З.С. – 10 470 руб.;

- Соколов П.П. – 14 508 руб.

- Итого: 47 870 руб.

Данная сумма заполняется по данным регистра Перечисление НДФЛ в бюджет РФ. Именно такая же сумма отражена в своде проводки Дт 68.01 Кт 51. Сведения о доходах физических лиц заполнены верно.

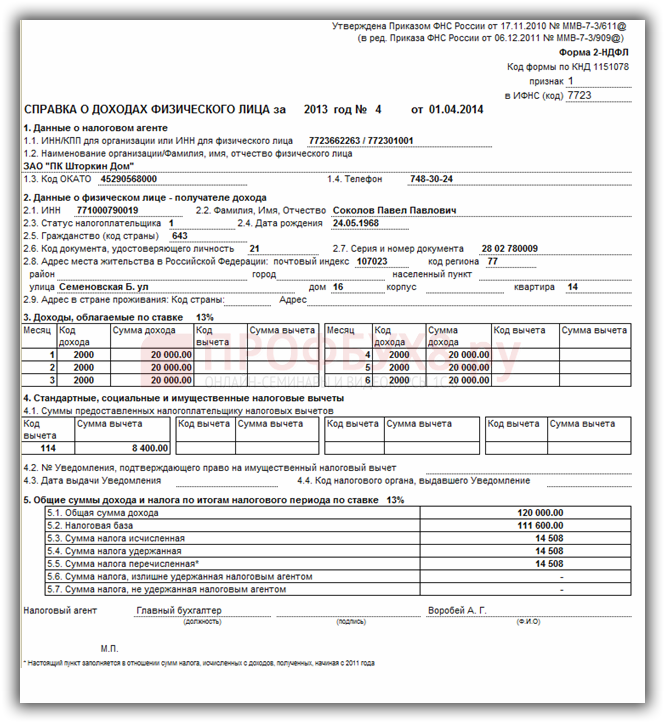

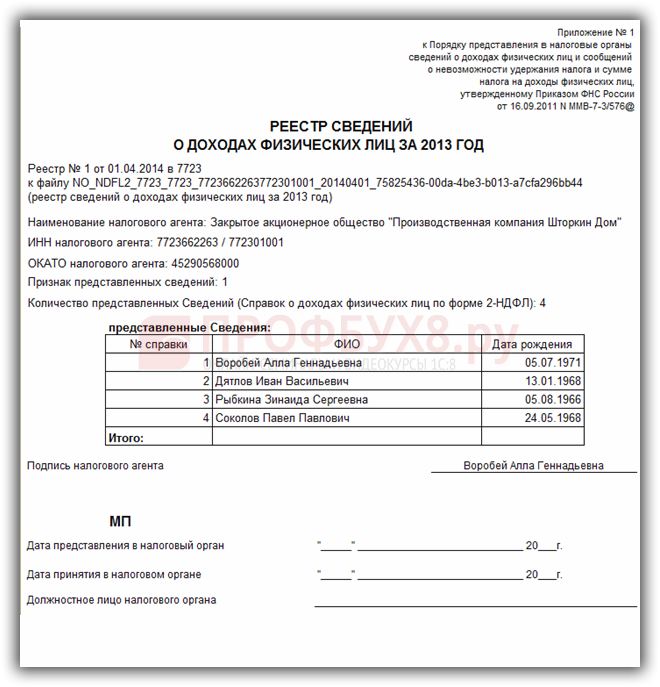

Как сформировать печатную форму справки 2-НДФЛ и файл для передачи в ИФНС в 1С 8.2

Для того, чтобы сформировать печатную форму необходимо нажать внизу формы кнопку <Печать>. По этой кнопке можно подготовить печатные бланки:

- кнопка 2-НДФЛ – формируются Справки о доходах физического лица (форма 2-НДФЛ):

- кнопка Реестр справок – формируется Реестр сведений о доходах физических лиц:

Формирование файла для передачи в ИФНС

Имя файла, который будет представляться в ИФНС указывается в поле Имя файла. Для того, чтобы выгрузить файл, необходимо нажать кнопку <Записать файл на диск> и указать путь для размещения файла.

Также непосредственно из документа Справка 2-НДФЛ для передачи в ИФНС можно выгрузить файл сразу для передачи в ИФНС по каналу ПК «Спринтер». Для этого необходимо нажать кнопку <Зашифровать и отправить в ИФНС>.

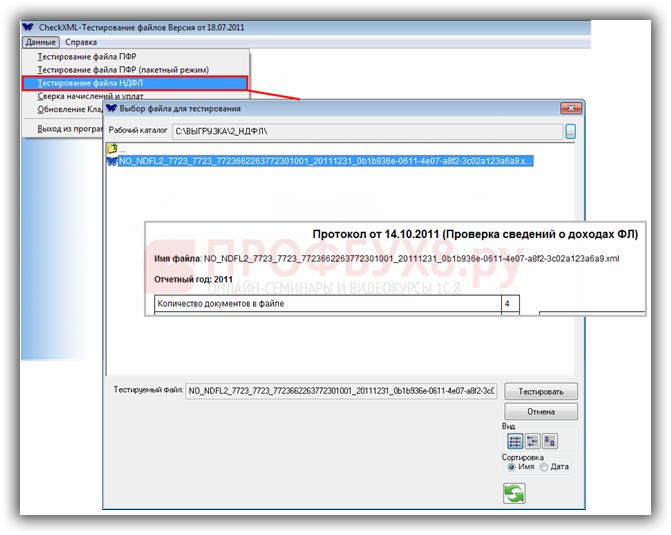

Проверка сведений 2-НДФЛ программа CheckXML

Для того, чтобы проверить данные необходимо установить программу CheckXML. Для проверки выгруженного файла необходимо сделать следующее:

- Открыть программу CheckXML;

- Кнопка <Данные> – выбор значения <Тестирование файла НДФЛ>;

- В поле Рабочий каталог укажите путь к выгруженному ранее файлу;

- Кнопка <Тестировать>:

Варианты выдачи сообщений о проверке 2-НДФЛ программой CheckXML

- если в отчете присутствует значение в поле Количество документов с фатальными ошибками – то это означает, что существуют справки по форме 2-НДФЛ с ошибками, где сведения сформированы не правильно и не будут приняты в ИФНС;

- если в отчете присутствует значение в поле Количество документов с предупреждениями – то это означает, что существуют справки по форме 2-НДФЛ с предупреждениями, т.е. на предупреждения необходимо обратить внимание и проверить, но в общем файл будет принят ИФНС;

- если в отчете присутствует значение в поле Количество документов с ошибками в адресах – то это означает, что существуют справки по форме 2-НДФЛ с физическими лицами, по которым введенные в справки адреса не соответствуют классификатору (KLADR). Необходимо поправить адреса;

- если в отчете присутствует значение в поле Количество документов которые могут быть приняты – сообщение информирует о количестве справок по форме 2-НДФЛ, в которых сведения подготовлены правильно и они готовы для распечатки и выгрузки файла для передачи его в ИФНС.

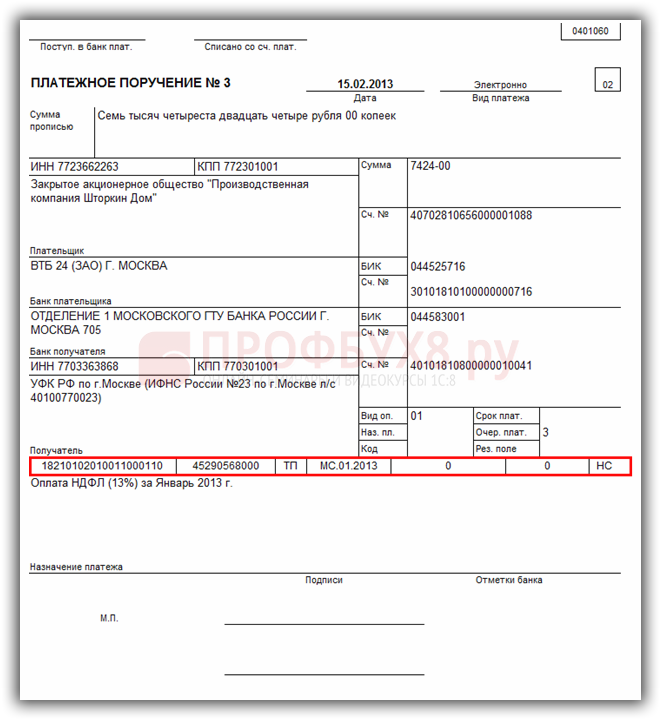

Составление платежного поручения на уплату НДФЛ

В Таблице представлен порядок заполнения полей платежного поручения при ежемесячной оплате НДФЛ:

Реквизиты по уплате налогов необходимо узнавать в своей налоговой инспекции или на официальных сайтах налоговых органов. Для г.Москвы можно воспользоваться сайтом www.mosnalog.ru

Пример заполнения платежного поручения на уплату НДФЛ

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.