Бухгалтеру на практике приходится часто сталкиваться с оформлением операций по выдаче беспроцентного или процентного займа сотруднику организации. Рассмотрим учет займов сотрудникам и процентов по ним в программе 1С 8.3 Бухгалтерия 3.0. Изучим в виде пошаговой инструкции на примере с проводками как отразить займы выданные сотрудникам в 1С Бухгалтерия 8.3, как сделать расчет процентов по займам в 1С 8.3, а также расчет материальной выгоды от экономии за пользование заемными средствами и удержание НДФЛ.

Содержание

- 1 Немного теории

- 2 Пошаговая инструкция учета займов и процентов по ним в 1С 8.3 Бухгалтерия

- 2.1 Шаг 1. Выдача займа сотруднику организации

- 2.2 Шаг 2. Регистрация в 1С Бухгалтерия 8.3 новых удержаний

- 2.3 Шаг 3. Начисление процентов по займам в 1С 8.3 и отражение удержаний при начислении заработной платы

- 2.4 Шаг 4. Расчет материальной выгоды от экономии за пользование заемными средствами и удержание НДФЛ

- 2.5 Вам будет интересно

Немного теории

Для правильного оформления договора займа, а также ведения налогового и бухгалтерского учета следует обратить особое внимание на ключевые моменты, которые должны быть прописаны в договоре:

- Сумма займа.

- Срок, на который выданы денежные средства.

- Способ получения. Наиболее приоритетным является перечисление займа на карту сотрудника. Выдать заем из кассы можно предварительно сняв денежные средства с расчетного счета, поскольку выдача займа из наличной выручки организации запрещена Указанием Банка России от 07.10.2013 N 3073-У.

- Цель выдачи займа. Если заем выдан на приобретение недвижимого имущества, то заемщик освобождается от налогообложения материальной выгоды.

- Условия выдачи – под проценты или беспроцентно. Если в договоре нет упоминания о том, что заем беспроцентный или не указана ставка, то по договору сумма процентов приравнивается к ставке рефинансирования.

- Дата погашения займа: полностью или ежемесячными платежами и срок уплаты процентов.

Налогообложение у заимодавца

Сумма выданного займа не является расходом организации, как и не является доходом его возврат. Проценты за пользование займом в силу п. 6 ст. 250 НК РФ признаются внереализационным доходом и при расчете налога на прибыль учитываются:

Налогообложение у заемщика

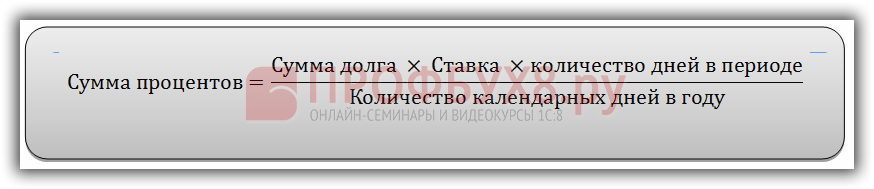

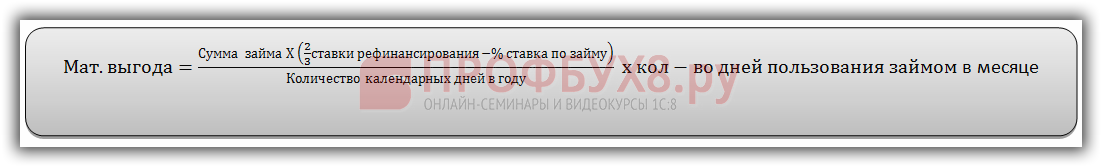

Согласно п. 2 ст. 212 НК РФ в качестве дохода физ.лица признается материальная выгода от экономии на процентах в случае, если исчисленный процент по договору займа менее двух третьих действующей ставки рефинансирования, установленной Банком России на дату фактического получения дохода налогоплательщиком:

Ст. 223 НК РФ указывает, что датой получения дохода в виде материальной выгоды от экономии на процентах с 01.01.2016 является последний день каждого месяца. При этом организация как налоговый агент обязана удержать НДФЛ с материальной выгоды с ближайшей выплатой заработной платы по следующим ставкам:

- 35% – если сотрудник налоговый резидент РФ;

- 30% – если сотрудник нерезидент РФ.

Если в договоре согласно ст. 212 НК РФ прописана цель займа как получение денежных средств на строительство или приобретение жилья либо земельного участка под строительство, то налоговая инспекция по просьбе сотрудника выдает уведомление организации об освобождении данного работника от налогообложения материальной выгоды.

Как провести заем в 1С 8.3

В программе 1С 8.3 Бухгалтерия расчеты по предоставленным займам сотрудникам ведутся на счете 73.01 Расчеты по предоставленным займам.

При увольнении сотрудника в 1С до срока погашения займа сумма долга, согласно бухгалтерской справке, должна быть переведена:

- На счет 58 Финансовые вложения – если заем был предоставлен под проценты;

- На счет 76 Расчеты с разными дебиторами и кредиторами при беспроцентном займе.

Пошаговая инструкция учета займов и процентов по ним в 1С 8.3 Бухгалтерия

Рассмотрим пример

Сотруднику Коноваловой Маргарите Петровне 04.11.2015 выдан заем в сумме 72 000 руб. сроком на 12 месяцев под 6% годовых на цели, не связанные с покупкой недвижимости.

По договору погашение займа производится ежемесячно путем удержания из зарплаты суммы 6 000 руб., начиная с заработной платы за ноябрь 2015.

Удержанию из зарплаты подлежат в том числе проценты за пользование заемными средствами. Согласно договору проценты начисляются за каждый день пользования начиная с 04.11.2015 до полного погашения основной суммы долга.

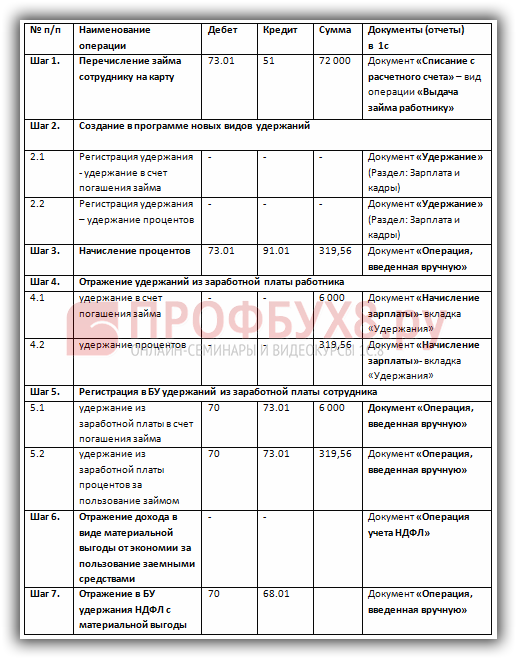

В таблице представлен пошагово учет займа сотруднику организации и процентов по ним в программе 1С 8.3 Бухгалтерия:

Учет процентов по займам на примере в программе 1С 8.2 Бухгалтерия изучен в следующей статье.

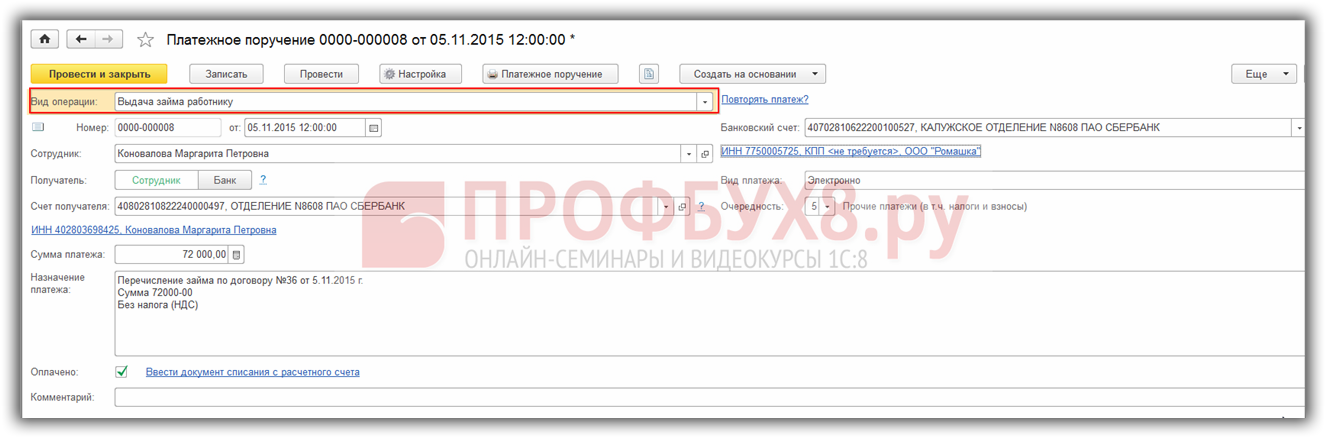

Шаг 1. Выдача займа сотруднику организации

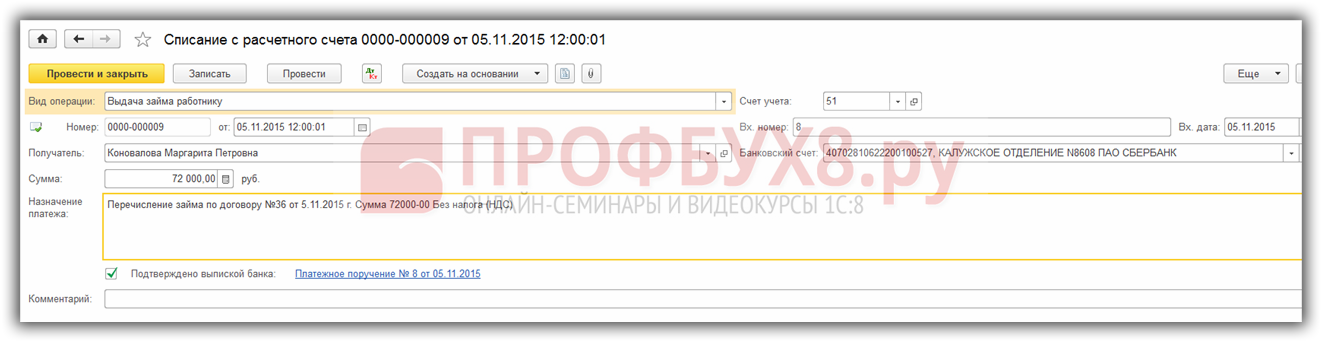

Для оформления операции по выдаче займа в 1С 8.3 Бухгалтерия сформируем Платежное поручение на перечисление денежных средств сотруднику организации: раздел Банк и касса – Платежные поручения – Создать – вид операции Выдача займа сотруднику:

На основании платежного поручения создадим документ Списание с расчетного счета:

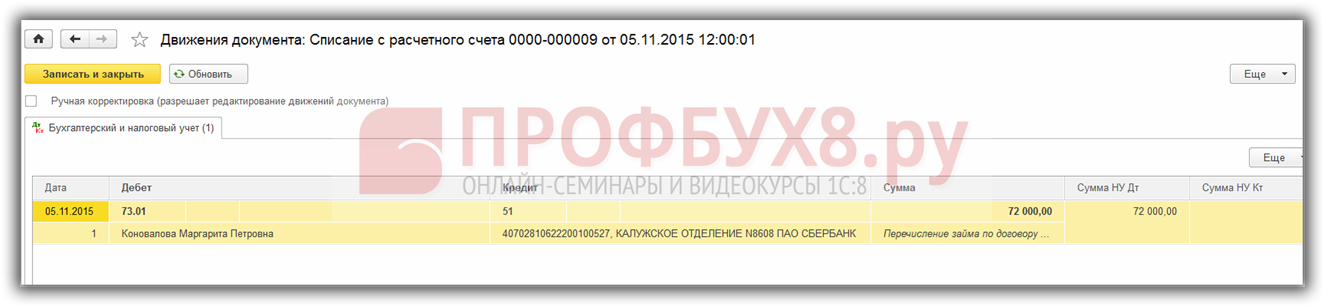

Проводка:

- Дт 73.01 Кт 51 – перечислены денежные средства сотруднику по договору займа.

Шаг 2. Регистрация в 1С Бухгалтерия 8.3 новых удержаний

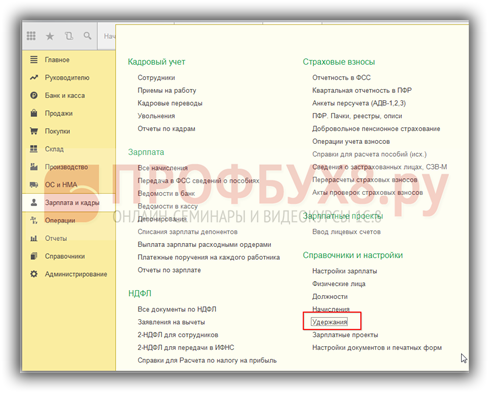

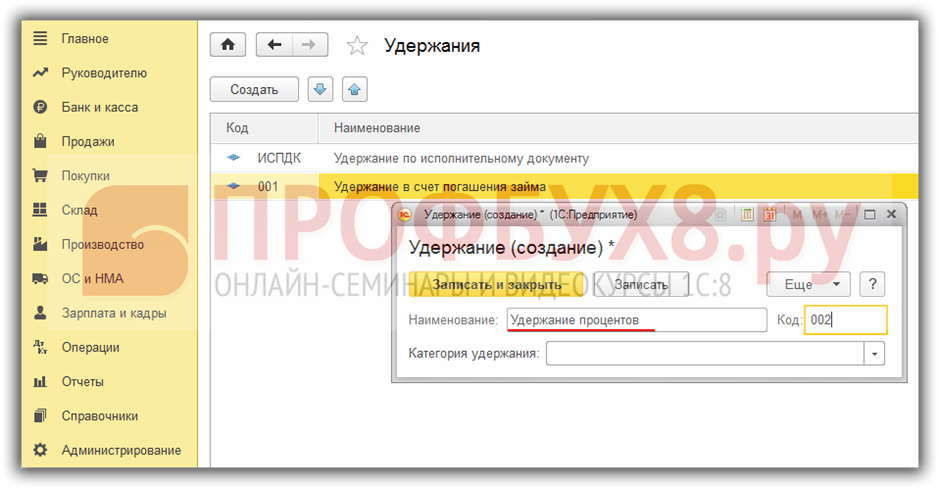

Для регистрации новых удержаний перейдем в раздел Зарплата и кадры – Справочники и настройки – Удержания:

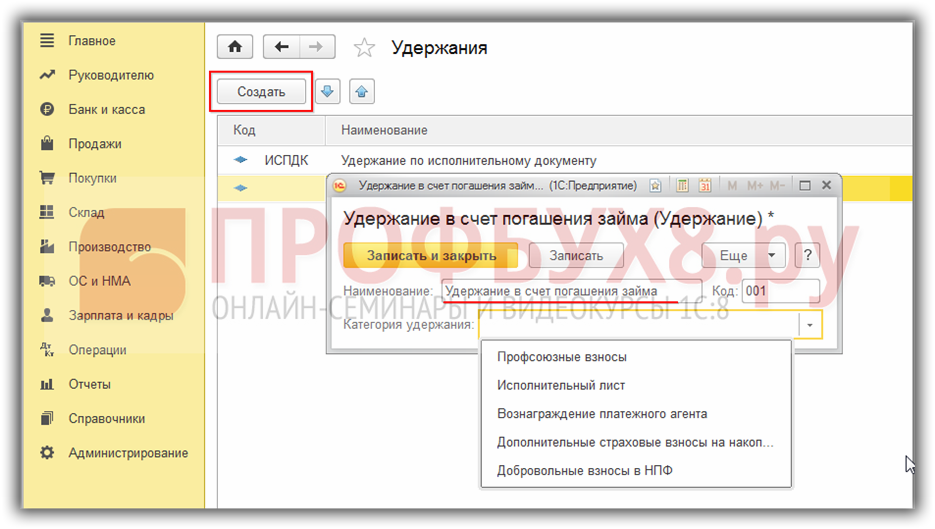

Нажимаем кнопку Создать и заполняем название вида удержания:

- В нашем случае – это Удержание в счет погашения займа;

- Поле Категория удержания оставим незаполненным, поскольку из предложенного перечня ни одна категория не подходит;

- Присваиваем уникальный код и нажимаем кнопку Записать и закрыть:

Аналогично создаем вид удержания – Удержание процентов за пользование займом:

Шаг 3. Начисление процентов по займам в 1С 8.3 и отражение удержаний при начислении заработной платы

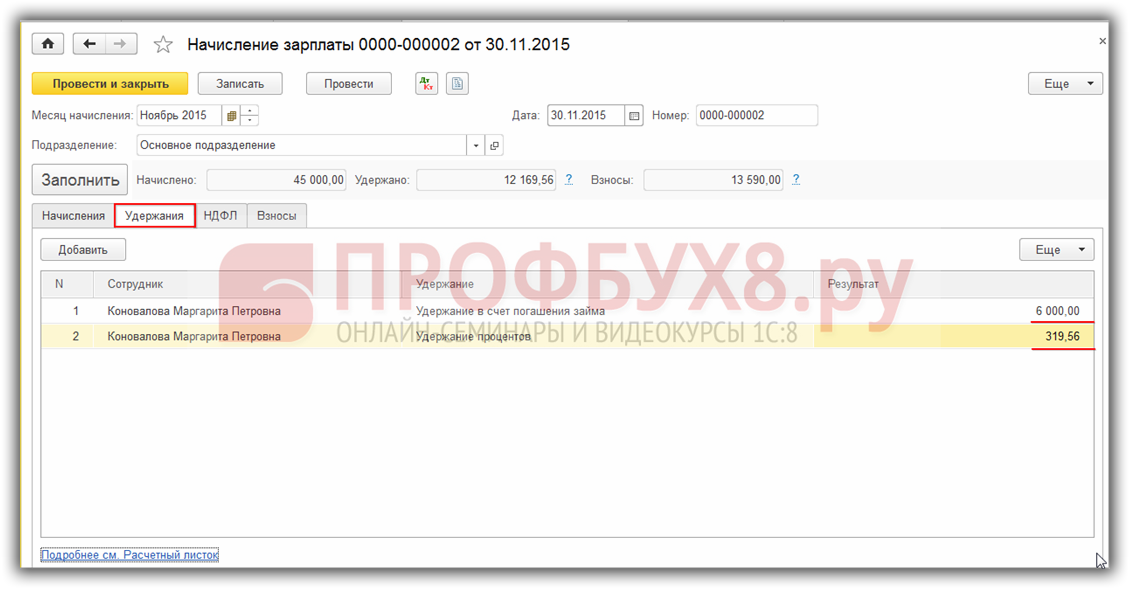

Зарегистрируем удержание части долга и начисление процентов по займам в 1С 8.3 с помощью документа Начисление зарплаты. На вкладке Удержания по кнопке Добавить заполним табличную часть:

- Сотрудник – сотрудник организации, из зарплаты которого производится удержание;

- Удержание – виды удержаний. В нашем случае их два: удержание в счет погашения займа и удержание процентов;

- Результат – суммы удержаний:

Посмотрим подробно расчетный листок:

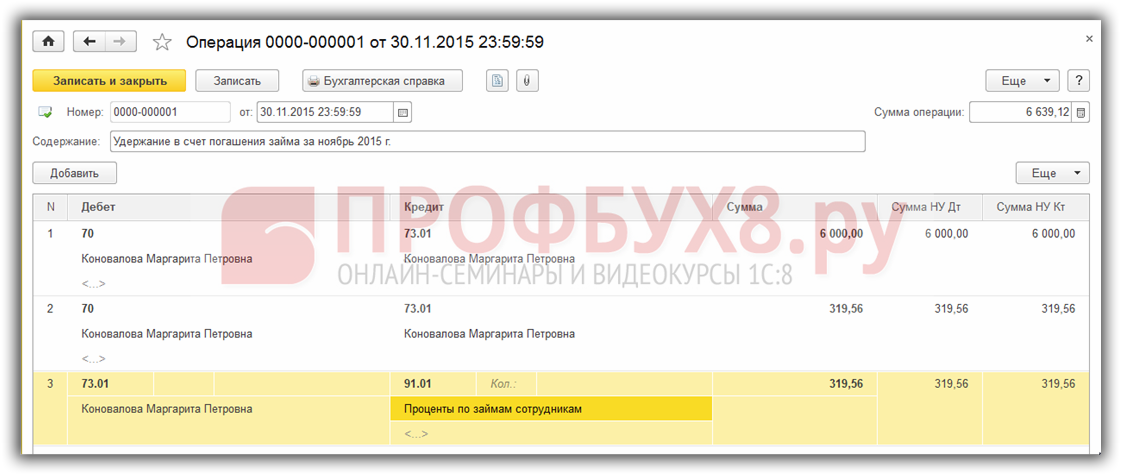

Для отражения в бух.учете сумм удержаний по основному долгу и процентов за пользование заемными средствами оформим документ Операция, введенная вручную. Проценты по займу проводки в 1с 8.3:

- Дт 70 Кт 73.01 – удержания из зарплаты в счет погашения долга и процентов;

- Дт 73.01 Кт 91.01 – прочий внереализационный доход на сумму процентов по займу:

Шаг 4. Расчет материальной выгоды от экономии за пользование заемными средствами и удержание НДФЛ

Рассмотрим, как менялась ставка рефинансирования в период с 05.11.2015 по 04.11.2016:

- С 05.11.2015 по 31.12.2015 – ставка рефинансирования равна 8.25%;

- С 01.01.2016 – ставка рефинансирования приравнена к ключевой ставке и составляет 11%;

- С 14.06.2016 – ключевая ставка, а значит и ставка рефинансирования равна 10.5%.

Начислим проценты по займу в 1с 8.3 и материальную выгоду по месяцам:

- Ноябрь – за период с 05.11.2015 по 30.11.2015:

- % по займу = 72 000,00*6%/365*27 = 319,56 руб.;

- Ставка процентов по договору займа 6% больше 2/3 ставки рефинансирования (2/3*8.25%), поэтому материальной выгоды нет.

- Декабрь 2015:

- % по займу = 66 000,00*6%/365*31 = 336,33 руб.;

- Материальная выгода не возникает.

- Январь 2016:

- % по займу = 60 000,00*6%/366*31 = 304,92 руб.;

- Материальная выгода = 60 000,00 *(2/3*11% – 6%)/366 * 31 = 67,76 руб.;

- НДФЛ с материальной выгоды = 67,76 * 35% = 24,00 руб.

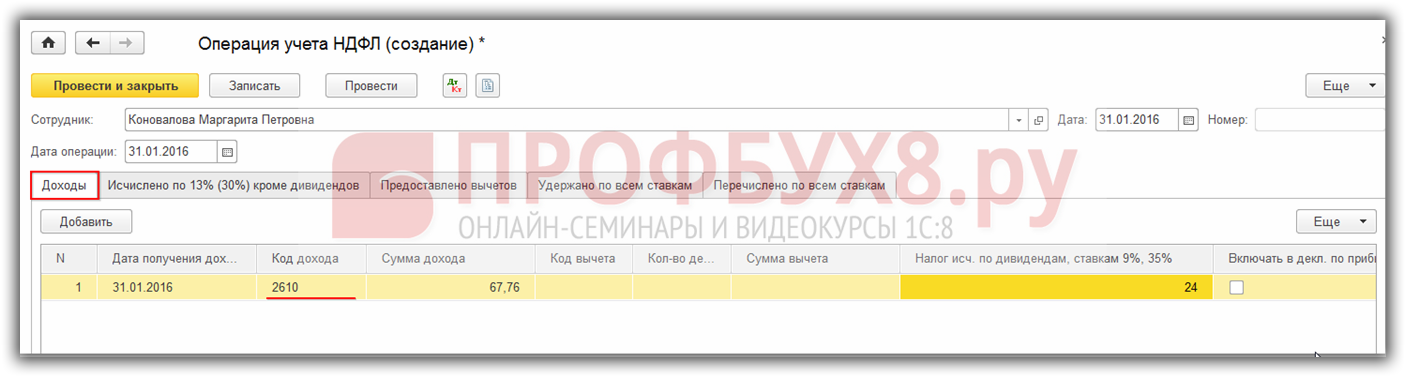

Отразим в программе 1С 8.3 материальную выгоду с помощью Операции учета НДФЛ: раздел Зарплата и кадры – НДФЛ – Все документы по НДФЛ – Операция учета НДФЛ. На вкладке Доходы укажем:

- Дату получения дохода в виде материальной выгоды;

- Код дохода 2610 – Материальная выгода, полученная от экономии на процентах за пользование заемными (кредитными) средствами;

- Сумму дохода;

- Налог, исчисленный по ставкам 9% и 35%:

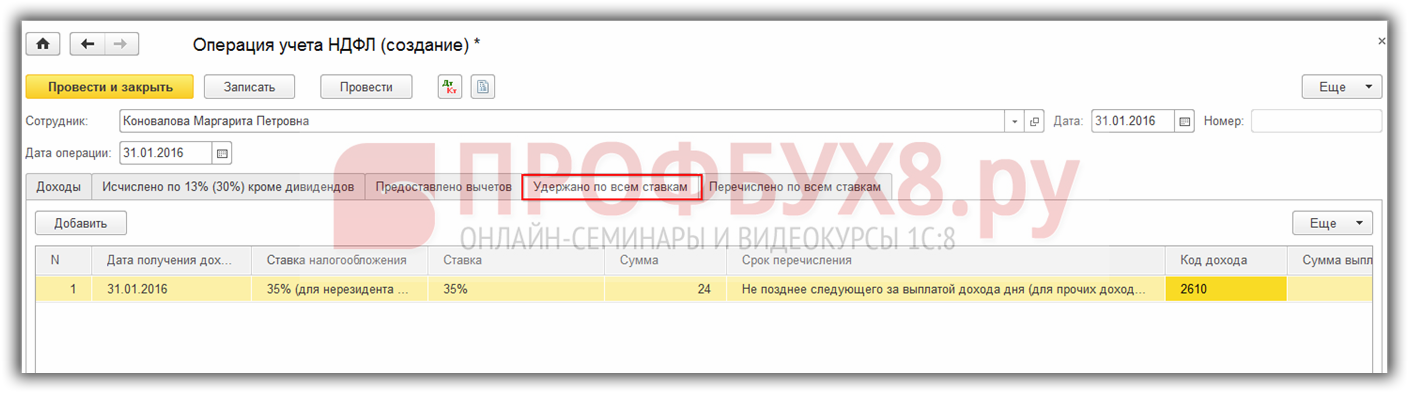

На вкладке Удержано по всем ставкам:

- Дата получения дохода;

- Ставка налогообложения;

- Срок перечисления – не позднее дня, следующего за выплатой дохода ;

- Код дохода:

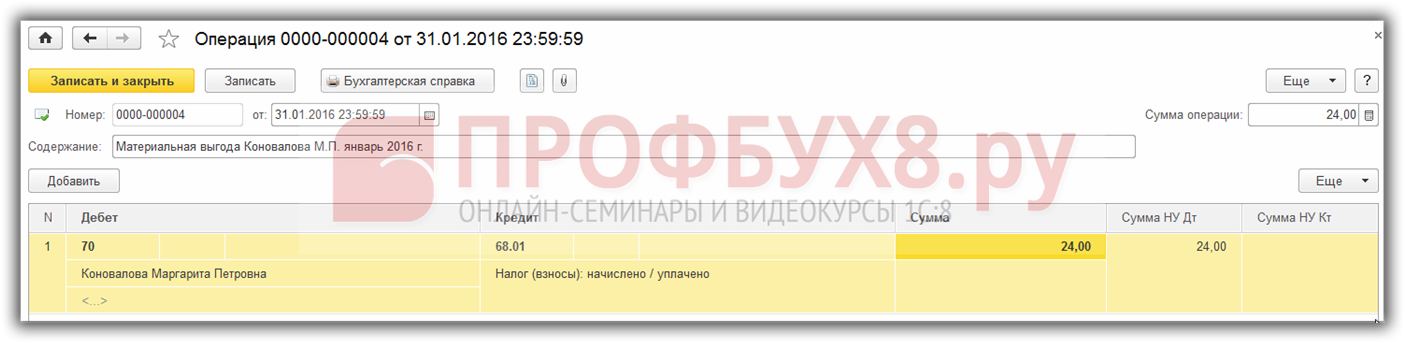

Удержание НДФЛ в бухгалтерском учете отразим с помощью Операции, введенной вручную.

Проводка:

- Дт 70 Кт 68.01 удержан из зарплаты НДФЛ с материальной выгоды:

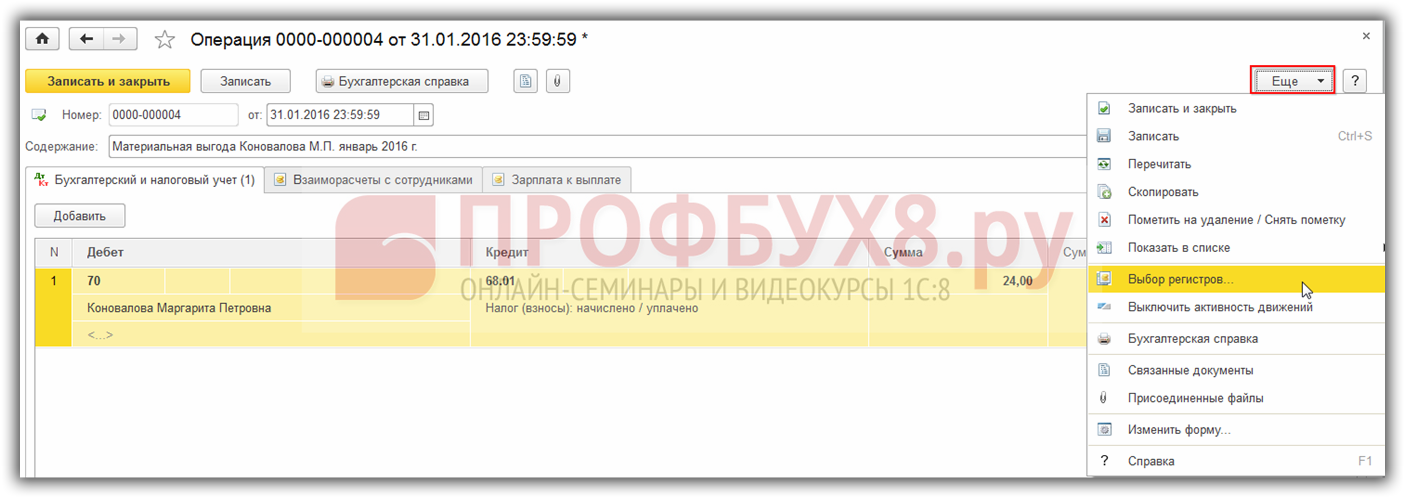

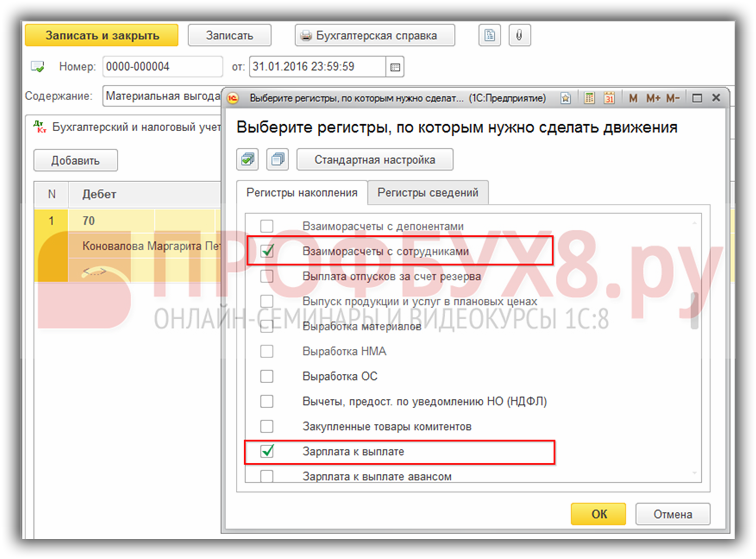

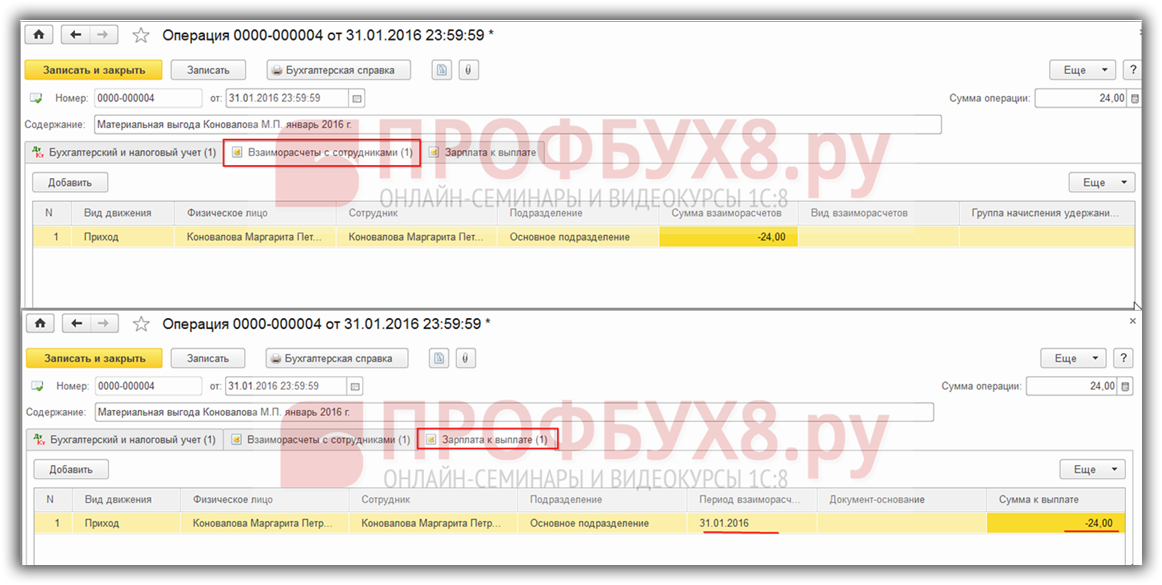

Для того чтобы в 1С 8.3 Бухгалтерия налог с материальной выгоды удерживался автоматически из зарплаты сотрудника, отразим соответствующие корректировки в регистрах. Кнопка Еще – Выбор регистров:

Взаиморасчеты с сотрудниками и Зарплата к выплате:

Формируются данные:

Расчет процентов по займам в 1с 8.3:

- Февраль 2016:

- % по займу = 54 000,00*6%/366*29 = 256,72 руб.;

- Материальная выгода = 54 000,00 *(2/3*11% – 6%)/366 * 29 = 54,05 руб.;

- НДФЛ с материальной выгоды = 54,05 * 35% = 19,00 руб.

- Март 2016:

- % по займу = 48 000,00*6%/366*31 = 243,93 руб.;

- Материальная выгода = 48 000,00 *(2/3*11% – 6%)/366 * 31 = 54,21 руб.;

- НДФЛ с материальной выгоды = 54,21 * 35% = 19,00 руб.

- Апрель 2016:

- % по займу = 42 000,00*6%/366*30 = 206,56 руб.;

- Материальная выгода = 42 000,00 *(2/3*11% – 6%)/366 * 30 = 45,90 руб.;

- НДФЛ с материальной выгоды = 45,90 * 35% = 16,00 руб.

- Май 2016:

- % по займу = 36 000,00*6%/366*31 = 182,95 руб.;

- Материальная выгода = 36 000,00 *(2/3*11% – 6%)/366 * 31 = 40,65 руб.;

- НДФЛ с материальной выгоды = 40,65 * 35% = 14,00 руб.

- Июнь 2016:

- % по займу = 30 000,00*6%/366*30 = 147,54 руб.;

- Материальная выгода = 30 000,00 *(2/3*10,5% – 6%)/366 * 30 = 24,59 руб.;

- НДФЛ с материальной выгоды = 24,59 * 35% = 9,00 руб.

- Июль 2016:

- % по займу = 24 000,00*6%/366*31 = 121,97 руб.;

- Материальная выгода = 24 000,00 *(2/3*10,5% – 6%)/366 * 31 = 20,33 руб.;

- НДФЛ с материальной выгоды = 20,33 * 35% = 7,00 руб.

- Август 2016:

- % по займу = 18 000,00*6%/366*31 = 91,48 руб.;

- Материальная выгода = 18 000,00 *(2/3*10,5% – 6%)/366 * 31 = 15,25 руб.;

- НДФЛ с материальной выгоды = 15,25 * 35% = 5,00 руб.

- Сентябрь 2016:

- % по займу = 12 000,00*6%/366*30 = 59,02 руб.;

- Материальная выгода = 12 000,00 *(2/3*10,5% – 6%)/366 * 30 = 9,84 руб.;

- НДФЛ с материальной выгоды = 54,21 * 35% = 3,00 руб.

- Октябрь 2016:

- % по займу = 6000,00*6%/366*31 = 30,49 руб.;

- Материальная выгода = 6 000,00 *(2/3*11% – 6%)/366 * 31 = 5,08 руб.;

- НДФЛ с материальной выгоды = 54,21 * 35% = 2,00 руб.

Представим расчет по займу в виде сводной таблицы:

Далее посмотрим Оборотно-сальдовую ведомость по счету 73.01 Расчеты по предоставленным займам на 31.10.2016, где полностью погашены сумма займа и проценты:

См. также:

- Учет валютных займов в 1С 8.3

- Корректировка долга в 1С 8.3 Бухгалтерия – пошаговая инструкция

- Cписание задолженности в 1С 8.3 Бухгалтерия — пошаговая инструкция

- Как сделать взаимозачет в 1С 8.3 между организациями

- Дебиторская и кредиторская задолженность в 1С 8.3 Бухгалтерия

- Планирование платежей покупателей и поставщикам в 1С 8.3

- Начисление пеней в 1С 8.3 Бухгалтерия

- Создание резерва по сомнительным долгам в 1С 8.3

Поставьте вашу оценку этой статье: