Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Дорогой Коллега , добрый день!

Мы продолжаем Вас информировать о самых последних законодательных изменениях и интересных функциях в программе 1С:8.

В самом начале выпуска напоминаем, что 19 Октября (среда) у нас пройдёт

прямой эфир онлайн-семинара «Расчеты по договорам в у.е. и в иностранной валюте»

Лектор: А.М. Рабинович

Чтобы принять участие в данном семинаре вам необходимо оформить заявку по ссылке:

Оформить заявку на семинар «Расчеты по договорам в у.е. и в иностранной валюте»

Новостной выпуск №36 от 18 Октября 2016 г.

1. В 2017 году до 15 апреля производителям и импортерам придется впервые отчитаться и заплатить экологический сбор за 2016 год.

Форма расчета экологического сбора (ЭС) утверждена приказом Росприроднадзора от 22.08.2016г. № 488. Правила взимания и сроки уплаты утверждены постановлением Правительства РФ от 08.10.2015 №1073.

Плательщиками ЭС признаются производители и импортеры, чья продукция или товары (включая упаковку), включена в перечень, товаров подлежащих утилизации (перечень утвержден распоряжением Правительства РФ от 24.09.2015 № 1886-р).

2. Доходом продавца на УСН, независимо от объекта налогообложения, является вся сумма, уплаченная покупателем, включая комиссию банка. Даже если комиссия сразу удержана и на расчетный счет налогоплательщика поступила сумма за минусом комиссии, например при расчете пластиковыми карточками.

Такой позиции придерживается Минфин РФ, ссылаясь на п.2 ст.249 НК РФ, который определяет выручку как сумму всех поступлений, связанных с расчетами по реализации товаров (работ, услуг), а также имущественных прав в денежной и натуральной формах. При этом датой признания дохода у “упрощенца” будет дата поступления денежных средств на счет налогоплательщика, согласно п.1 ст.346.17 НК РФ (Письмо Минфина РФ от 19.09.2016 г. № 03-11-11/54526).

3. Если в железнодорожном билете по командировке выделены дополнительные сборы и сервисные услуги, связанные с предоставлением питания, то НДС со стоимости таких услуг признать нельзя.

В Минфинепояснили, что НДС можно принять к вычету по расходам на командировки, согласно п.7 ст. 171 НК РФ. Расходы на питание и прочие дополнительные сервисные услуги (кроме расходов на пользование постельными принадлежностями) там не упомянуты, а, значит, принять НДС к вычету по таким расходам нельзя (Письмо Минфина РФ от 6 октября 2016 г. № 03-07-11/58108).

4. Минтруд разработал форму справки бывшему работнику для предъявления в службу занятости.

Работодатель обязан выдать справку уволенному сотруднику по его заявлению о заработке за последние 3 месяца (п. 2 ст. 3 Закона РФ от 19.04.91 № 1032–1). Раньше компании готовили справку на своем бланке и в произвольной форме. Теперь есть возможность воспользоваться готовой формой, рекомендованной для применения и разосланной всем территориальным службам занятости (Письмо Минтруда России от 15.08.16 № 16–5/В-421).

В программе появилась возможность списания в состав расходов суммы НДС, относящейся к списываемой кредиторской задолженности, специальным документом «Списание НДС».

На практике нередко встречается ситуация, когда продавец получил аванс от покупателя в счет будущих поставок. С аванса был исчислен НДС, но отгрузки товара (оказания услуг) по каким-либо причинам не произошло.

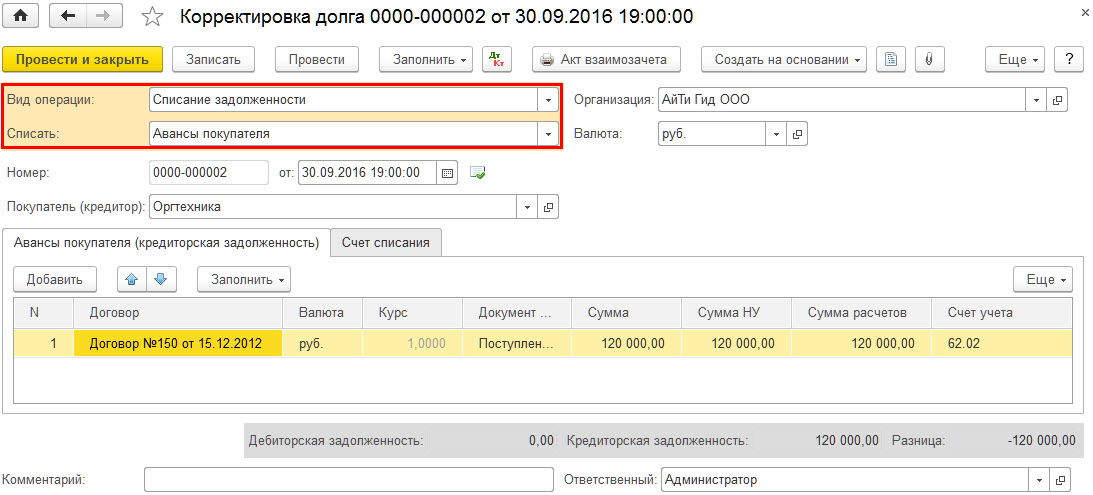

В случае истечения срока исковой давности (3 года согласно ст. 196 ГК РФ) кредиторская задолженность признается просроченной и должна быть списана. В программе 1С: Бухгалтерия 8.3 списание самой кредиторской задолженности оформляется документом «Корректировка долга» – вид операции «Списание задолженности» (Рис. 1).

Рис. 1

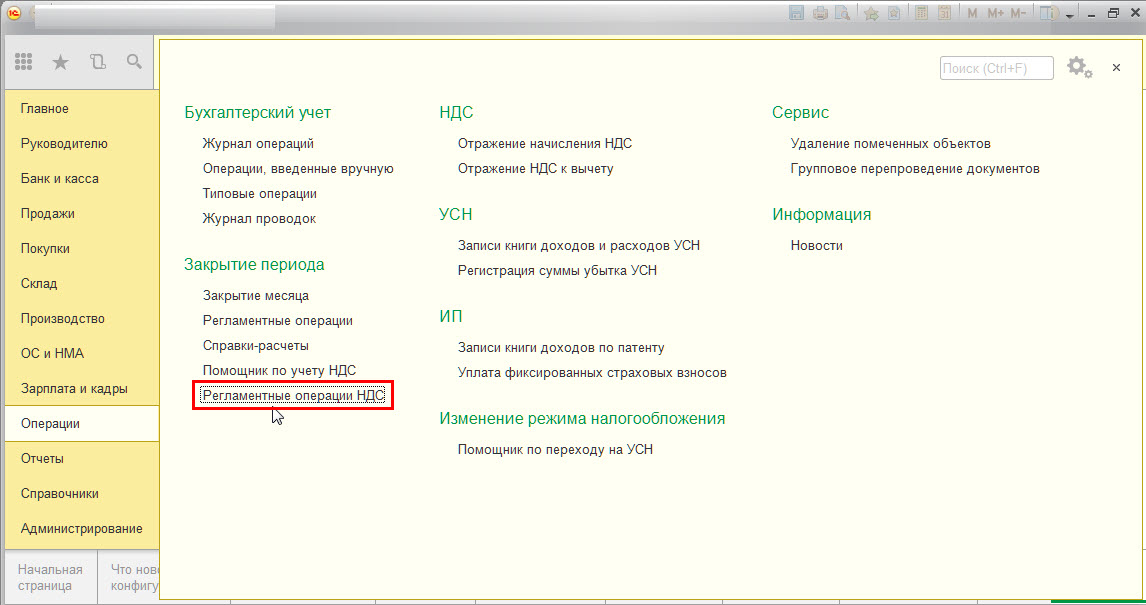

Суммы НДС, относящиеся к списанной кредиторской задолженности, теперь можно списать с помощью документа «Списание НДС» (Раздел Операции – Закрытие периода – Регламентные операции НДС) (Рис. 2).

Рис. 2

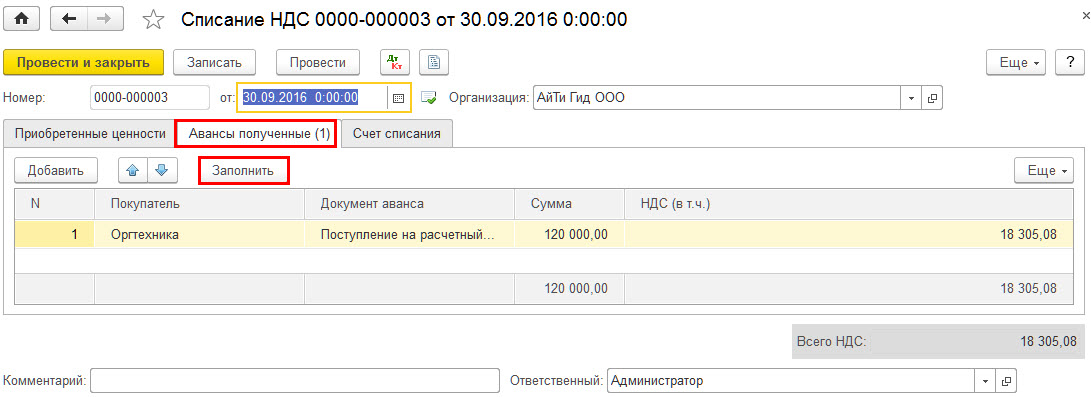

Данные о списанной кредиторской задолженности выводятся в документе «Списание НДС» на закладке «Авансы полученные» по кнопке «Заполнить» (Рис. 3).

Рис. 3

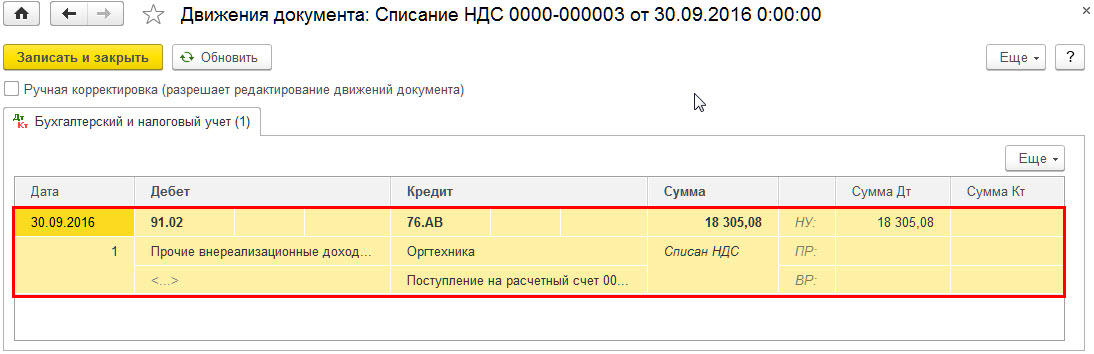

Документ сформирует следующие проводки (Рис. 4):

- в бухгалтерском учете сумма НДС, исчисленного с предоплаты, включается в состав прочих расходов

- в налоговом учете сумма НДСавтоматически включается в составвнереализационных расходов.

Однако, здесь может потребоваться корректировка, в зависимости от конкретной ситуации.

Рис. 4

Вопрос :

Добрый день! Начисляем сотруднице пособие до 1.5 лет в программе 1С: Бухгалтерия 8.3. Для начисления используем документ «Начисление зарплаты», указываем вид дохода – государственное пособие по социальному страхованию, способ отражения в бух.учете – расходы по страхованию. Но после проведения документа сумма пособия не попадает в отчет 4-ФСС ни в первый, ни во второй раздел. Помогите найти в чем причина?

Ответ :

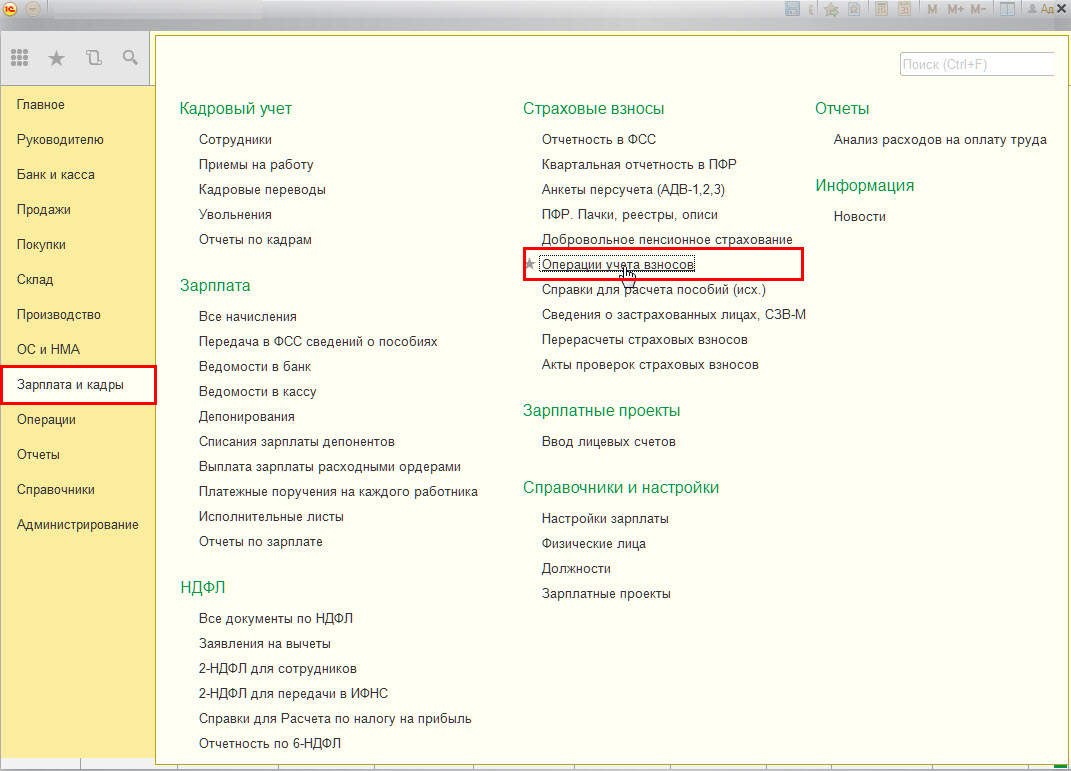

Добрый день! Вы правильно в программе оформили начисление пособия. Для отражения начисленного пособия в форме 4-ФСС следует зарегистрировать документ «Операция учета взносов»: Раздел Зарплата и Кадры – Страховые взносы – Операции учета взносов (Рис. 5).

Рис. 5

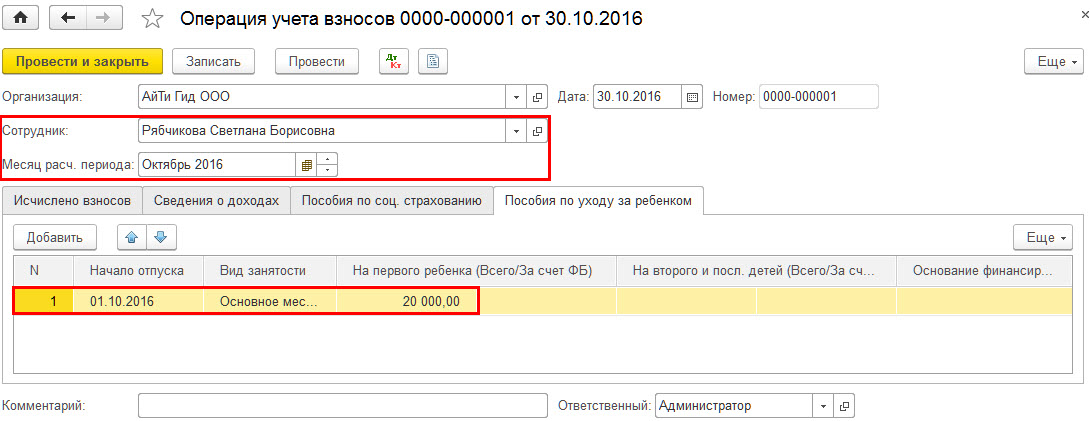

При заполнении документа необходимо указать (Рис. 6):

- в шапке: ФИО сотрудника, месяц в котором будет зарегистрировано пособие

- в табличной части на закладке «Пособия по уходу за ребенком»: дату начала отпуска; вид занятости сотрудника; сумму пособия

Рис. 6

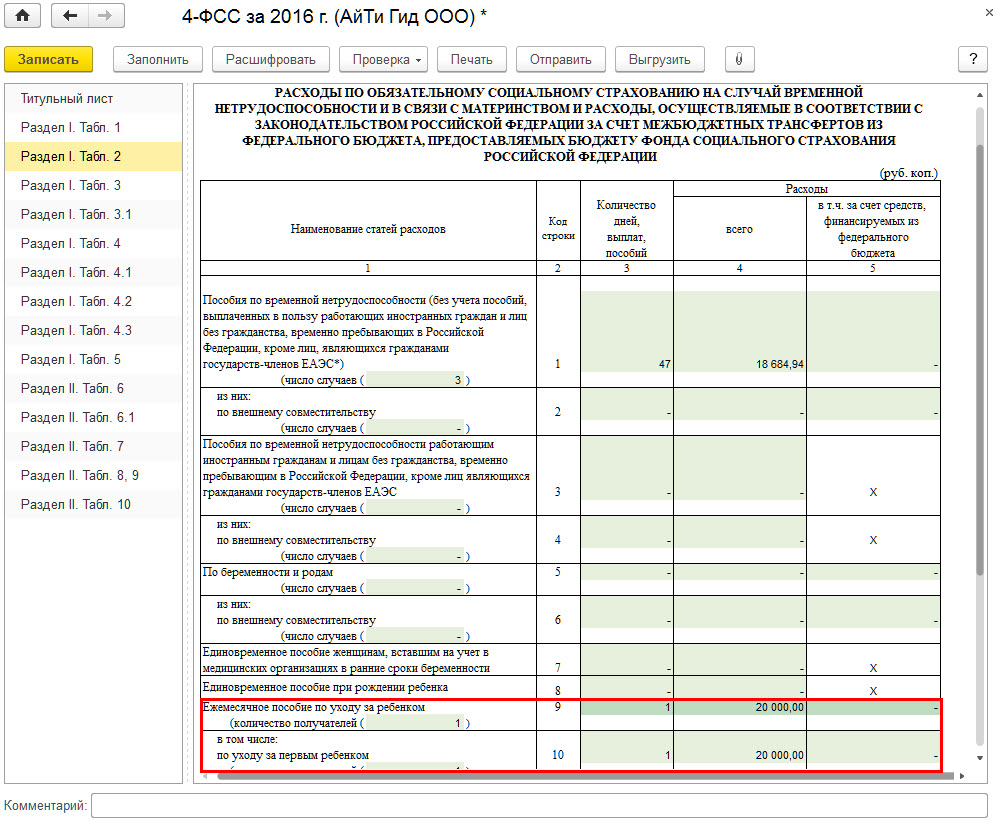

Теперь суммы пособия заполняются в форме 4-ФСС в Разделе I. Таблицы 2 (Рис. 7)

Рис. 7

Дорогой Коллега , надеемся, что данный выпуск оказался интересным и полезным для Вас!

Задать свой вопрос по теме выпуска вы можете здесь: Задать вопрос >>

Предыдущие выпуски 2015-2016 года: Здесь >>

Оформить заявку на семинар «Расчеты по договорам в у.е. и в иностранной валюте»

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.