Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Дорогой Коллега , добрый день!

Мы продолжаем Вас информировать о самых последних законодательных изменениях и интересных функциях в программе 1С:8.

В самом начале выпуска напоминаем, что сегодня – 13 Июля в 13:00 по Москве пройдёт прямой эфир второй части онлайн-семинара «Декларация по НДС за 2 квартал 2016 г. в 1С:8».

Часть 2 “Автоматизация в 1С и отражение в декларации по НДС основных операций. Исправление ошибок. Уточенная декларация”

- Порядок заполнения Раздела 8 и 9

- Исчисление НДС при отгрузке товаров (работ, услуг)

- Принятие НДС к вычету при приобретении товаров (работ, услуг)

- НДС по авансам полученных от покупателей

- НДС по авансам оплаченных поставщикам

- Восстановление НДС

- Составление декларации по НДС за II квартал и ее проверка

- Исправление технических и суммовых ошибок в декларации

- Составление уточненной декларации

Чтобы принять участие в данном семинаре бесплатно вам необходимо оформить заявку от имени Юр. или Физ. лица и вы сразу же получите ссылку на прямой эфир. Решение об оплате и участие в следующих семинарах вы можете принять уже после эфира.

Оформить заявку на онлайн-семинары по Отчетности в 1С:8 + Авторские семинары >>

ссылка на прямой эфир сразу же поступить на ваш email

Новостной выпуск №23 от 13 Июля 2016 г.

Применять упрощенные способы бухгалтерского учета, утвержденные приказом Минфина России №64, организации смогут начиная с отчетности за текущий год

В предыдущих выпусках мы рассказывали об изменениях в нормативно-правовых актах по бухгалтерскому учету (ПБУ), внесенных Приказом Минфина России от 16.05.2016 г №64 н “О внесении изменений в нормативные правовые акты по бухгалтерскому учету” (далее – приказ N 64 н).

Изменения затронули порядок ведения бухгалтерского учета малыми предприятиями, применяющими упрощенные способы ведения бухгалтерского учета, и сдающими упрощенную бухгалтерскую отчетность и вступили в силу с 20 июня 2016 г.

Минфин России выпустил Информационное сообщение от 24.06.2016 №ИС-учет-3, в котором сообщил:

- Решение о том, применять ли упрощенные способы бухгалтерского учета организация принимает самостоятельно. Какие-либо обязательные требования по применению упрощенных способов учета, утвержденных приказом №64, не установлены

- Организации могут принять решении о применении каждого из предусмотренных приказом №64 н упрощенных способов ведения бухгалтерского учета начиная с отчетности за текущий 2016 год.

Упрощен порядок принятия НДС к вычету при экспорте несырьевых товаров – экспортный НДС можно будет возместить быстрее

С 1 июля 2016 года федеральным законом от 30.05.2016 №150-ФЗ (далее Закон №150-ФЗ) внесены изменения в главу 21 НК РФ, регламентирующую порядок принятия НДС к вычету по экспортным операциям.

Ранее, при реализации товаров по ставке 0%, входной НДС по товарам, работам и услугам, приобретенным для экспортных операций, можно было принять к вычету в момент подтверждения ставки 0%, т.е. в квартале, в котором собран полный пакет документов.

После вступления в силу закона №150-ФЗ заявлять входной НДС можно будет в общеустановленном порядке, т.е. в момент принятия к учету этих товаров и получения счетов-фактур от поставщиков.

Исключение из этого правила являются экспортные операции сырьевых товаров :

- минеральные продукты,

- продукция химической промышленности и связанные с ней другие отрасли промышленности,

- древесина и изделия из нее,

- древесный уголь,

- жемчуг, драгоценные и полудрагоценные камни,

- драгоценные металлы,

- недрагоценные металлы и изделия из них

Для этих товаров порядок принятия к вычету входного НДС останется прежним.

В программе 1С: Бухгалтерия реализован новый порядок принятия к вычету НДС по экспортным операциям в отношении несырьевых товаров. Теперь принять к вычету НДС можно сразу, не дожидаясь подтверждения ставки 0%. Рассмотрим подробно, какие особенности появились в программе в связи с вступлением в силу Закона №150-ФЗ.

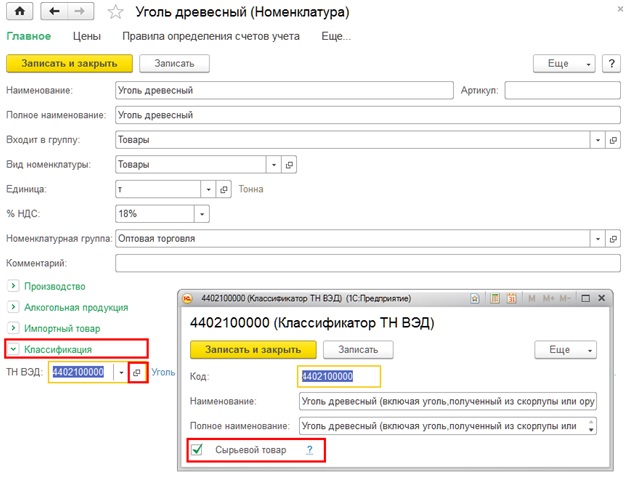

1. Для всех сырьевых товаров необходимо в справочнике «Классификатор ТН ВЭД» установить признак «Сырьевой товар».

Для этого необходимо открыть элемент номенклатуры в Справочнике «Номенклатура» – раздел “Классификация – ТН ВЭД”. Добавляем в справочник «Классификатор ТН ВЭД» новый элемент по кнопке «Подбор из ТН ВЭД» и устанавливаем флаг «Сырьевой товар» (Рис. 1).

Рис. 1

При экспорте данного товара входной НДС будет приниматься к вычету только после регистрации документа «Подтверждение нулевой ставки НДС».

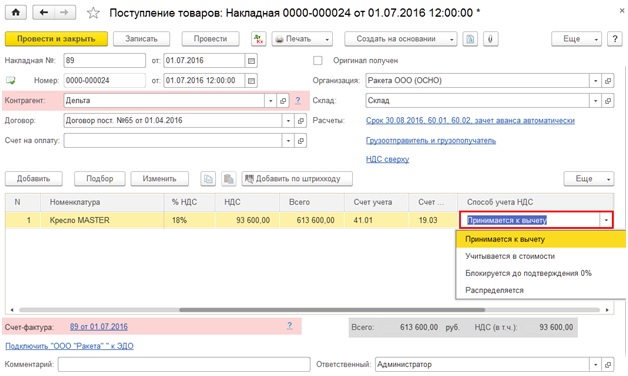

2. При поступлении товаров предназначенных для экспорта в документах «Поступление(акты, накладные)» необходимо правильно проставлять «Способ учета НДС»

При приобретении товаров для “несырьевого” экспорта в документе «Поступление товаров(акт, накладная)» следует указывать способ учета НДС «Принимается к вычету» (рис.2).

Рис. 2

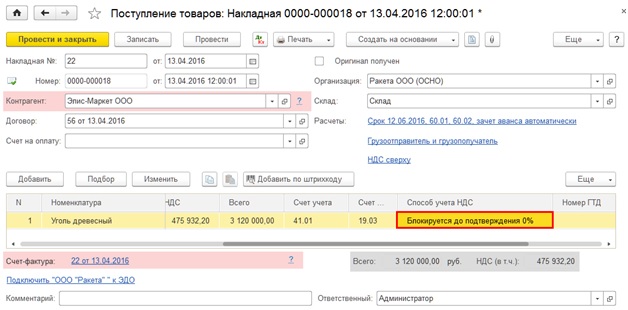

При приобретении товаров для “сырьевого” экспорта в документе «Поступление товаров (акт, накладная)» следует указывать способ учета НДС «Блокируется для подтверждения ставки 0%» (рис.3).

Рис. 3

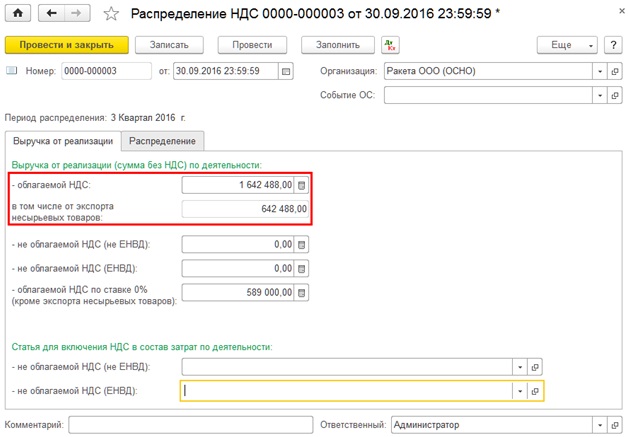

3. В документе «Распределение НДС» начиная с III квартала 2016 г при расчете пропорции для распределения входного НДС в составе выручки, облагаемой НДС (по ставкам 18% и 10%), будет учитываться выручка от “несырьевого” экспорта (рис. 4)

Рис. 4

Разбор актуальных вопросов от подписчиков Профбух8:

Вопрос №1:

В апреле неправильно была посчитана материальная выгода с беспроцентного займа сотруднику, а соответственно и НДФЛ. Как в июле осуществить пересчет суммы материальной выгоды ?

Ответ №1:

ЗК сожалению механизм перерасчетов, который есть в ЗУП 3.0 (о нем подробно рассказывается здесь) не распространяется на расчет по займам. Поэтому даже если Вы сейчас измените начальные условия в договоре займа, то автоматически перерасчет в текущем месяце за прошлый не произойдет. Поэтому придется такой перерасчет внести вручную. Можно сделать отдельный документ Начисление зарплаты и в нем текущим месяцем внести перерасчет за прошлый. Думаю, следует поступить именно так.

Вопрос №2:

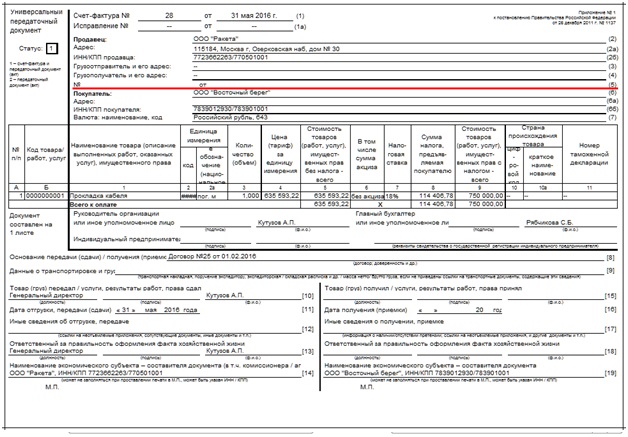

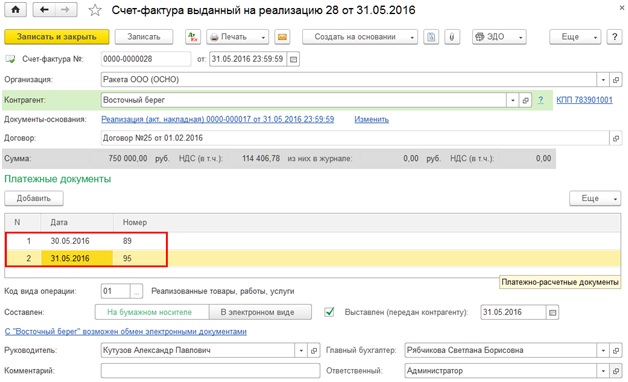

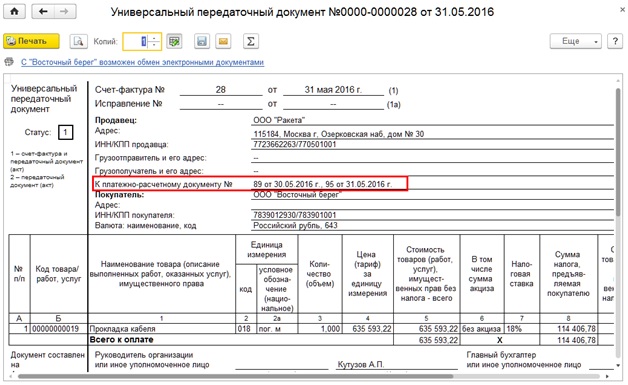

Подскажите, в печатной форме УПД не заполняется «К платежно-расчетному документу №» это я что-то не так делаю?

Ответ №2:

Добрый день! Что бы в печатной форме УПД была заполнена строка 5 «К платежно-расчетному документу №» необходимо выполнить следующую последовательность действий:

1. Оформляем документ» Реализация (акт, накладная)» – вид операции «Товары»;

2. Регистрируем из документа «Счет-фактуру выданный». Если на данном этапе сформировать УПД, то графа 5 будет не заполненной;

3. Переходим по ссылке в документ «Счет-фактура» и в табличной части «Платежные документы» заполняем реквизиты платежных документов — их может быть несколько;

4. Из документа «Счет-фактура» можно сформировать печатную форму УПД по кнопке «Печать» — графа 5 заполнена.

Дорогой Коллега , надеемся, что данный выпуск оказался интересным и полезным для Вас!

Задать свой вопрос по теме выпуска вы можете здесь: Задать вопрос >>

Предыдущие выпуски 2015-2016 года: Здесь >>

Оформить заявку на онлайн-семинары по Отчетности в 1С:8 + Авторские семинары >>

ссылка на прямой эфир сразу же поступить на ваш email, начало сегодня в 13:00 Мск.

Поставьте вашу оценку этой статье:

Для отправки комментария вам необходимо авторизоваться.